„Leider werden Blasen nur im Nachhinein mit 100-prozentiger Sicherheit erkannt“, sagt der Mann, der den Immobiliencrash von 2008 und den Beginn des aktuellen Immobilienabschwungs genau vorhergesagt hat.

James Stark, der weit über eine Milliarde Dollar verwaltet, glaubt, dass wir am Rande eines weiteren Immobilienabschwungs stehen. Diese Meinung steht im Gegensatz zu vielen anderen Anlegern, die der Meinung sind, dass das „böse Blut“ seit dem letzten Crash aus dem Immobilienmarkt herausgespült wurde.

Was wird also passieren? Werden wir einen weiteren Zusammenbruch des Immobilienmarktes erleben?

Die Wahrheit ist, dass das niemand mit Sicherheit weiß. Es ist unmöglich, die Zukunft mit exakter Gewissheit vorherzusagen. Wir können jedoch einen Blick auf eine Reihe von Indikatoren sowie auf die Meinungen einiger der besten Investoren der Welt werfen.

Auch wenn wir die Zukunft nicht genau vorhersagen können, können wir ein Bild zeichnen, das uns Hinweise darauf gibt, wohin sich der Immobilienmarkt bewegt.

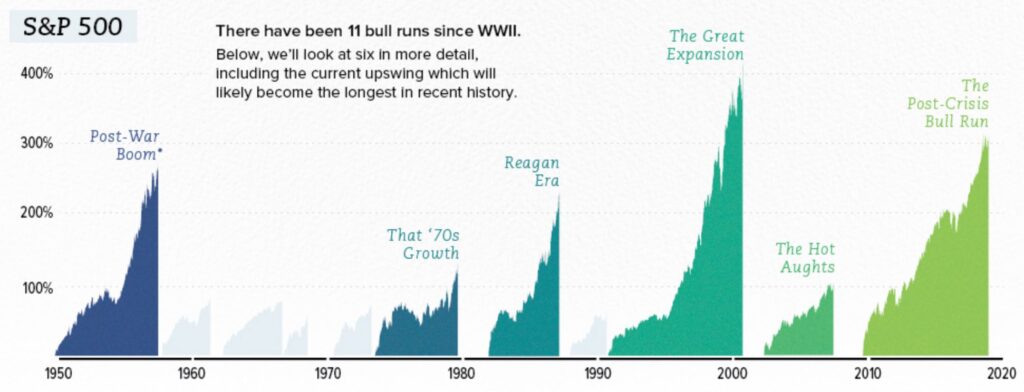

Hinweis Nr. 1 – Längster Bullenmarkt der modernen Finanzgeschichte.

Der allgemeine Konsens ist, dass der Zeitraum vom 9. März 2009 bis zum 22. August 2018, also 3.453 Tage, der längste Bullenmarkt seit dem Zweiten Weltkrieg ist.

Einige streiten sich über die Daten und sagen, dass dies nicht der längste Bullenmarkt der Geschichte ist. Aber unabhängig davon, wie der offizielle Rekord lautet, kann niemand bestreiten, dass sich die Märkte im letzten Jahrzehnt sehr gut entwickelt haben.

Es gibt viele Gründe für den Erfolg des Marktes. Wir können auf den starken Technologiesektor, die niedrigen Zinsen und den allgemeinen Weltfrieden verweisen. Wir können auch davon ausgehen, dass die Tiefststände von 2008 mit den gleichen und umgekehrten Höchstständen einhergehen sollten, die wir 2018 gesehen haben.

Doch wie alles im Leben sind die Märkte zyklisch. Und wenn wir uns irgendwo in der Nähe des Höhepunkts eines Bullenmarktes befinden, dann ist es nicht schwer zu erkennen, dass es für die Märkte an der Zeit sein könnte, zu korrigieren, was unweigerlich neben den Immobilien nach unten ziehen wird.

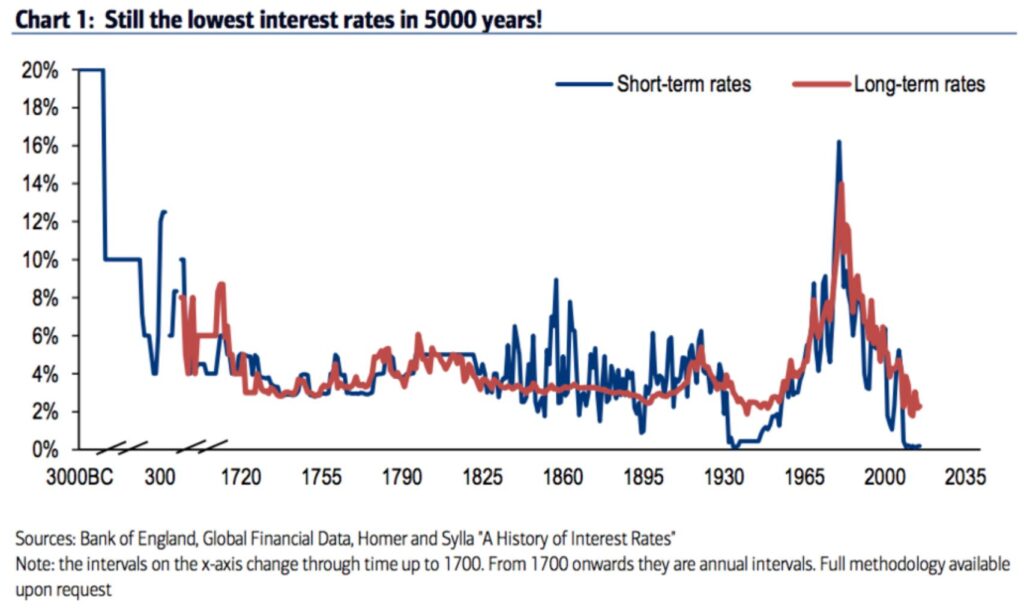

Hinweis #2 – Keine niedrigen Zinsen mehr.

Ob Sie es glauben oder nicht, wir haben tatsächlich ziemlich gute Aufzeichnungen über die weltweiten historischen Zinssätze. Tatsächlich wissen wir, dass die Zinssätze, die wir in den letzten zehn Jahren gesehen haben, zu den niedrigsten seit 5.000 Jahren gehören.

Das klingt unfassbar. Wie kann es sein, dass wir gerade die niedrigsten Zinssätze in der aufgezeichneten Geschichte hatten? Nun, lassen Sie uns nicht über die Fakten streiten, sondern stattdessen die Ergebnisse betrachten.

Was ist passiert, seit die Zinsen (künstlich) gedrückt wurden? Der Aktienmarkt, Immobilien, privates Beteiligungskapital und fast jede einzelne Anlageklasse, die Sie sich vorstellen können, sind im Wert gestiegen. Das liegt daran, dass es billig war, sich Geld zu leihen, was wiederum den Geldwert aller Vermögenswerte, die mit geliehenem Geld gekauft werden können, erhöht hat.

Was wird nun passieren, wenn die Kosten für das Ausleihen von Geld steigen? Man geht davon aus, dass die Preise von Vermögenswerten sinken werden. Das ist eine einfache Angebots- und Nachfrageökonomie. Wenn es mehr Geld gibt, können die Verkäufer einen höheren Preis verlangen.

Nirgendwo in der Wirtschaft sind die Zinssätze für den Durchschnittsbürger so wichtig wie bei Immobilien. Das liegt daran, dass die Kosten der Kreditaufnahme für Hauskäufer direkt mit dem Preis des Hauses korrelieren, das sie sich leisten können.

Eines der (unglücklichen) Ergebnisse des amerikanischen Traums ist NICHT der Gesamtpreis eines Hauses, das man sich leisten kann. Es geht darum, welche MONATLICHE Zahlung man sich leisten kann!

Hinweis #3 – Immobilien sind teuer.

Natürlich ist dies eine extrem subjektive und ungenaue Pauschalaussage. Einfach zu sagen „Immobilien sind teuer“ ist so, als würde man sagen „Wasser kostet viel Geld.“

Es gibt so viele Details, die in die Preisgestaltung von Immobilien einfließen. Die Finanzierungskosten, die Art der Immobilie, die Bebauung, das Alter des Gebäudes und zahlreiche andere Eigenschaften können den Preis einer Immobilie nach oben oder unten treiben.

Es gibt jedoch ein Detail, das bei weitem am wichtigsten ist: die Lage. In welchem Land, in welcher Stadt, in welcher Nachbarschaft und in welcher Straße befindet sich die Immobilie? Die Lage ist der entscheidende Faktor für den Preis einer Immobilie.

Und wenn Sie in einer Stadt wie San Francisco, Toronto, Hongkong oder London leben, dann ist Ihnen sicher aufgefallen, wie viel es kostet, Ihren Lebensstil zu erhalten. Das ist nicht billig.

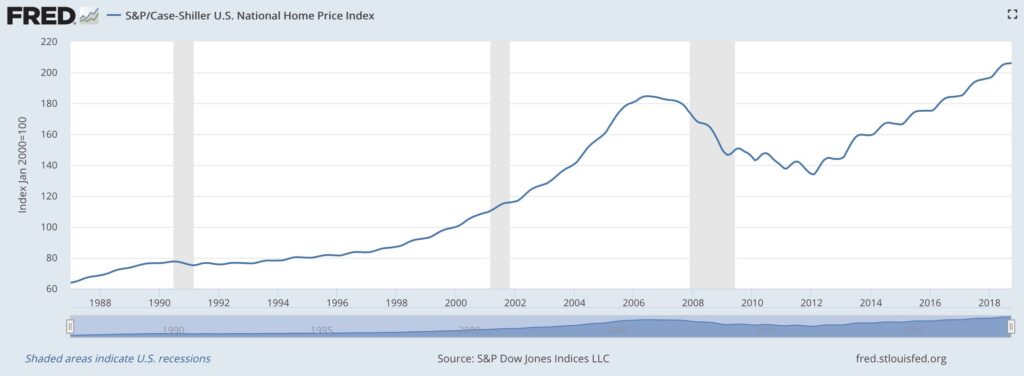

Wenn wir uns die Wirtschaftsdaten der Federal Reserve ansehen, können wir anhand konsistenter Datenpunkte feststellen, ob Immobilien im Vergleich zu anderen Zeiten in der Geschichte wirklich teuer sind.

Basierend auf dem US National Home Price Index sind Immobilien derzeit teurer als auf dem Höhepunkt unserer letzten Immobilienkrise.

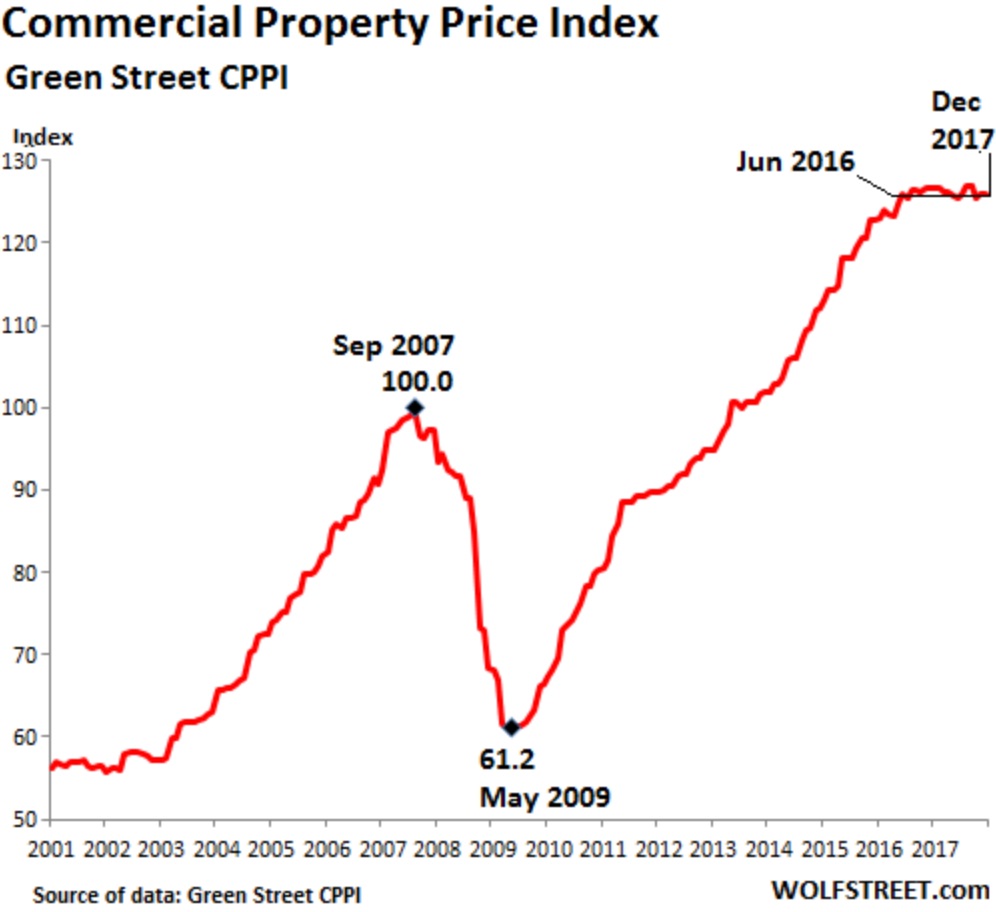

Und werfen Sie einen Blick auf Gewerbeimmobilien.

Wenn wir das zyklische Denken für unsere Wirtschaft verwenden, dann können Sie sicher genau sehen, wohin sich die Immobilienpreise bewegen.

Steuern wir auf einen enormen Immobiliencrash zu, der größer sein wird als die US-Immobilienkrise 2008?

Wahrscheinlich nicht. Es gab so viele andere Komponenten (betrügerische Kreditvergabestandards der Banken, anpassungsfähige Hypotheken usw.), die zum Crash von 2008 führten.

Das bedeutet jedoch nicht, dass wir keinen Rückgang der Immobilienpreise erleben werden. Wenn man sich die drei von mir genannten Anhaltspunkte ansieht, ist es sehr schwierig, ein Argument zu finden, das darauf hindeutet, dass die Immobilienpreise in naher Zukunft deutlich steigen werden.

Käufer, seid auf der Hut.