¿Se necesitan grandes habilidades de escritura para tener éxito en las finanzas?

No necesariamente, pero ciertamente ayudan.

Pero definitivamente se necesitan fuertes habilidades de comprensión de lectura, o se perderá información crucial y se tomarán decisiones equivocadas como resultado.

Ambas habilidades se entrecruzan en el memorando de información confidencial (CIM) que los bancos de inversión preparan para los clientes – el mismo CIM que usted pasará mucho tiempo leyendo en el capital privado, el desarrollo corporativo y otras funciones de compra.

Existe sorprendentemente poca información sobre lo que contiene un CIM, y hay mucha confusión sobre cómo se escribe uno y cómo se lee e interpreta un CIM.

Así que aquí está el resumen completo, desde cómo se utilizan en la banca de inversión hasta el capital privado y más allá – junto con un montón de CIM de la vida real:

¿Qué es un CIM?

El Memorando de Información Confidencial es parte del proceso de M&A de la venta en los bancos de inversión. También se conoce como Memorándum de Oferta (OM) y Memorándum de Información (IM), entre otros nombres.

Al principio de cualquier proceso de M&A de la parte vendedora, recopilará información sobre su cliente (la empresa que le ha contratado para venderla), incluidos sus productos y servicios, datos financieros y mercado.

Convierte esta información en muchos documentos, incluyendo un «Resumen Ejecutivo» o «Teaser» más corto, de 5 a 10 páginas, y luego un «Memorando de Información Confidencial» más profundo, de más de 50 páginas.

Empieza enviando el Teaser a los compradores potenciales; si alguien expresa interés, hará que la empresa firme un NDA, y luego enviará información más detallada sobre su cliente, incluyendo el CIM.

Puede redactar CIM para operaciones de deuda, así como para operaciones de M&A y de reestructuración en las que su banco asesora al deudor.

Puede redactar una breve nota para operaciones de capital, pero no un CIM completo.

El orden y el contenido de un Memorándum de Información Confidencial

La estructura de un CIM varía según la empresa y el grupo, pero suele contener estas secciones:

1) Visión general y aspectos destacados de la inversión

2) Productos y servicios

3) Mercado

4) Ventas &Marketing

5) Equipo directivo

6) Resultados y proyecciones financieras

7) Factores de riesgo (A veces se omiten)

8) Apéndices

Las CIM relacionadas con la deuda incluirán los términos propuestos – tipos de interés, suelos de los tipos de interés, vencimiento, covenants, etc. – y detalles sobre cómo la empresa planea utilizar la financiación.

Lo que NO es un Memorándum de Información Confidencial

En primer lugar, un CIM NO es un contrato jurídicamente vinculante.

Es un documento de marketing destinado a hacer que una empresa parezca lo más brillante posible.

Los banqueros maquillan copiosamente a las empresas, y pueden hacer que hasta el patito más feo parezca un cisne perfectamente formado.

Pero es usted quien tiene que ir debajo del vestido y ver cómo es sin el maquillaje y la cirugía plástica.

En segundo lugar, tampoco hay nada sobre la valoración en el CIM.

Los bancos de inversión no quieren «fijar el precio» en esta etapa del proceso – prefieren dejar que los compradores potenciales hagan ofertas y ver dónde entran.

Por último, un CIM NO es un libro de presentación. Esta es la diferencia:

Libro de ofertas: «Oye, si nos contratas para vender tu empresa, ¡podríamos conseguir un gran precio para ti!»

CIM: «Nos has contratado. Ahora estamos en el proceso de venta de su empresa. Así es como la presentamos a los posibles compradores y conseguimos un buen precio»

¿Por qué son importantes los CIM en la banca de inversión?

Pasará mucho tiempo escribiendo CIM como analista o asociado en la banca de inversión.

Y en los puestos de compra, pasará mucho tiempo leyendo CIM y decidiendo qué oportunidades merecen la pena.

A la gente le gusta obsesionarse con las habilidades de modelado y la magia técnica, pero en la mayoría de los roles de finanzas pasas MUCHO más tiempo en tareas administrativas como escribir CIMs (o leer e interpretar CIMs).

En la banca de inversión, es posible que empieces a comercializar a tu cliente sin crear primero un modelo complejo (¿para qué molestarse si nadie quiere comprar la empresa?).

Y en las funciones de compra, es posible que mires miles de acuerdos potenciales pero que rechaces el 99% de ellos antes de tiempo porque no cumplen tus criterios de inversión, o porque las matemáticas no funcionan.

Pasas mucho tiempo revisando documentos y comparativamente menos tiempo en el modelado en profundidad hasta que el acuerdo avanza bastante.

Así que debes estar familiarizado con los CIM si tu trabajo implica lanzar o evaluar acuerdos.

¡Muéstrame el ejemplo del Memorando de Información Confidencial!

Para darte una idea de cómo es un CIM, comparto seis (6) muestras, junto con una plantilla de CIM y una lista de verificación:

- Servicios de utilidad consolidados – Venta de M&Una operación

- Casino Americano – Venta de M&Una operación

- BarWash (empresa falsa) – Venta de M&Una operación

- Alcatel-Lucent – Debt Deal

- Arion Banki hf (banco islandés) – Debt Deal

- Pizza Hut – Debt Deal

- Sample Deal – CIM Template

- Information Memorandum Checklist

Para encontrar más ejemplos, Busca en Google «memorando de información confidencial» o «memorando de oferta» o «CIM» más el nombre de la empresa, el nombre del sector o la geografía que buscas.

Elegir un ejemplo de CIM para analizar

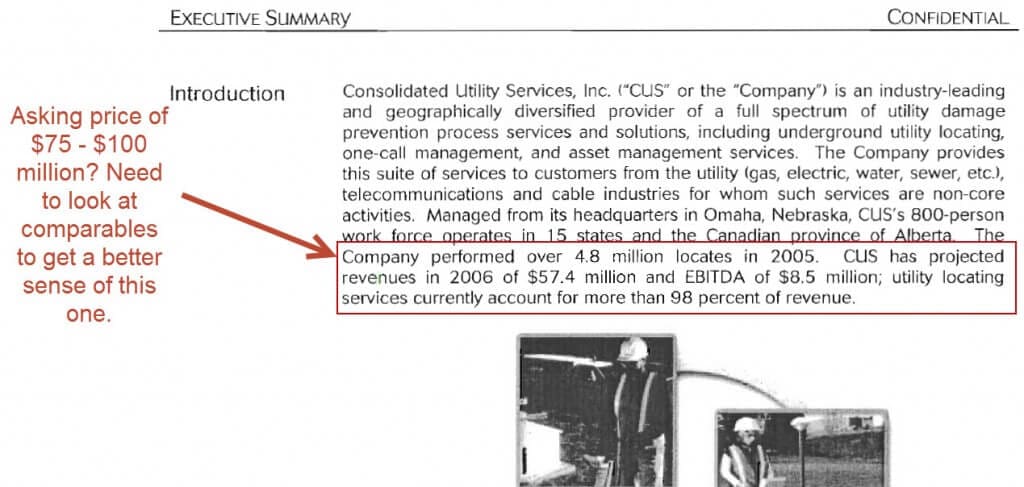

Para ilustrar cómo podría escribir un CIM como banquero y cómo podría interpretar un CIM en funciones de compra, echemos un vistazo al anterior para Consolidated Utility Services (CUS).

Este tiene las secciones estándar, aunque omite los Factores de Riesgo y los Apéndices, lo que resulta en una longitud algo más corta (!) de 58 páginas.

Este CIM es antiguo, por lo que me siento cómodo compartiéndolo y explicando cómo evaluaría la empresa.

CIM de Banca de Inversión: ¿Cómo se crean?

Este proceso de creación de CIM es bastante tedioso para los banqueros porque consiste en mucho copiar y pegar de otras fuentes.

Pasará el 90% de su «tiempo de reflexión» en sólo dos secciones: el Resumen Ejecutivo / Aspectos Destacados de la Inversión al principio y la parte de Rendimiento Financiero hacia el final.

Puede que haga una investigación adicional sobre el sector y los competidores de la empresa, pero obtendrá gran parte de esta información de su cliente; si trabaja en un banco grande, también puede pedir a alguien que saque informes de IDC o Gartner.

Del mismo modo, no escribirá mucho contenido original sobre los productos y servicios de la empresa o su equipo directivo: obtendrá estos detalles de otras fuentes y luego los retocará en su documento.

La sección del resumen ejecutivo requiere tiempo y energía porque tiene que pensar en cómo posicionar la empresa ante los posibles compradores.

Intenta demostrar los siguientes puntos:

- Los mejores días de la empresa están por delante. Hay fuertes oportunidades de crecimiento, un montón de maneras de mejorar el negocio, y ahora mismo es el mejor momento para adquirir la empresa.

- Las ventas de la empresa están creciendo a un ritmo razonable (una tasa de crecimiento anual promedio de al menos 5-10%), sus márgenes de EBITDA son decentes (10-20%), y tiene relativamente bajos requisitos de CapEx y de Capital de Trabajo, lo que resulta en la generación de flujo de caja libre sustancial y la conversión de EBITDA a FCF.

- La empresa es un líder en un mercado de rápido crecimiento y tiene claras ventajas sobre sus competidores. Hay altos costes de cambio, efectos de red u otros factores de «foso» que hacen que el negocio de la empresa sea defendible.

- Tiene un equipo de gestión experimentado que puede navegar el barco a través de aguas tormentosas y dar la vuelta a las cosas antes de que se produzca un iceberg.

- Sólo hay pequeños riesgos asociados a la empresa: una base de clientes diversificada, altos ingresos recurrentes, contratos a largo plazo, etc., demuestran este punto.

Si va a «Consideraciones sobre la transacción» en la página 10, podrá ver estos puntos en acción:

«Líder de la industria de alto rendimiento y geográficamente diverso» significa «menos riesgo», esperemos.

A continuación, el banco enumera las atractivas tasas de crecimiento del sector, los clientes de primer orden de la empresa (un riesgo aún menor) y sus oportunidades de crecimiento, todo ello en pos de los cinco puntos anteriores.

La sección «Desempeño financiero» del CIM

La sección «Desempeño financiero» también lleva mucho tiempo porque hay que «vestir» los estados financieros de una empresa… sin mentir abiertamente.

Así que no es tan fácil como pegar los estados financieros históricos de la empresa y luego hacer simples proyecciones – piense en un «giro razonable.»

Aquí hay algunos ejemplos de «giro» en este CIM:

-

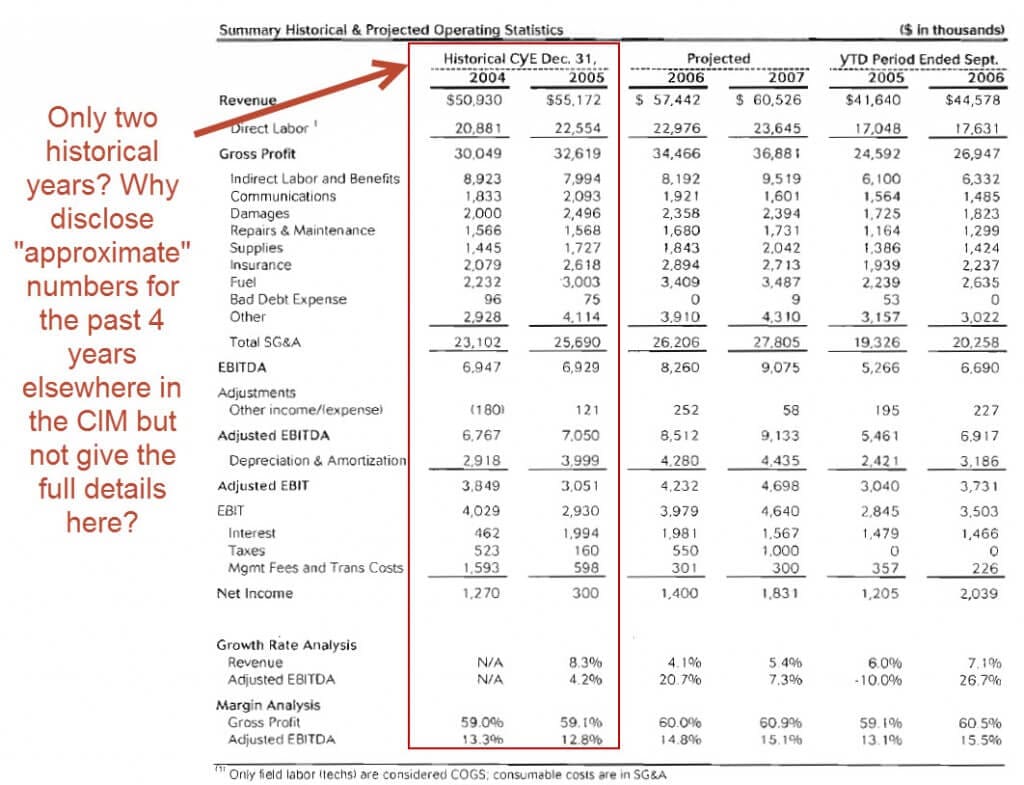

- Sólo dos años de estados históricos – Normalmente le gusta ver al menos 3-5 años de rendimiento, así que tal vez los banqueros mostraron sólo dos años porque las tasas de crecimiento o los márgenes eran más bajos en el pasado, o debido a las adquisiciones o desinversiones.

- Ingresos recurrentes / Giro de los contratos – Los banqueros señalan repetidamente las altas tasas de renovación, pero si usted mira los detalles, verá que un buen porcentaje de estos contratos fueron ganados a través de «procesos de licitación», es decir, los ingresos no eran en absoluto fijos. También dan una vuelta de tuerca a la pérdida de clientes alegando que muchas de esas cuentas perdidas no eran rentables.

- EBITDA plano y EBITDA ajustado – El EBITDA se mantuvo igual en 6,9 millones de dólares en los dos últimos años históricos, pero los banqueros dan una vuelta de tuerca diciendo que se mantuvo «estable» a pesar de los costes de combustible significativamente más altos… pasando por alto el hecho de que los ingresos aumentaron un 8%. Las cifras como el «EBITDA ajustado» también se prestan a un giro, ya que los ajustes son discrecionales y se eligen para hacer que una empresa parezca mejor.

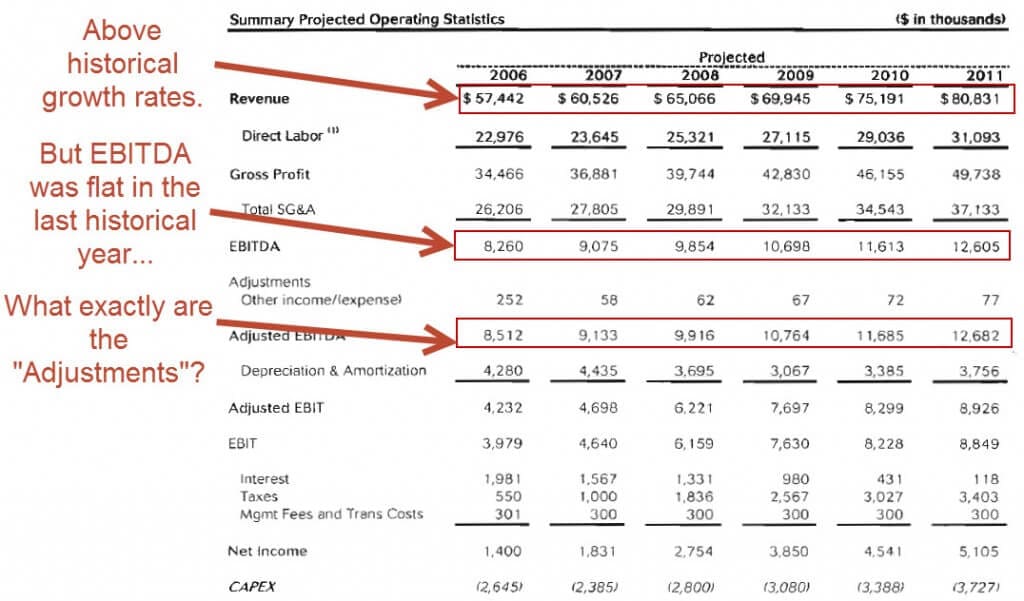

- Proyecciones financieras muy optimistas – Esperan que los ingresos crezcan un 7,5% cada año, y que el EBITDA aumente de 8.3 millones de dólares a 12,6 millones de dólares en los próximos cinco años – a pesar de que el EBITDA no ha crecido en el último año histórico.

Como banquero, tu trabajo es crear este giro y retratar a la empresa de manera favorable sin ir por la borda.

¿Hay alguna diferencia en todo esto?

Sí y no.

Los compradores siempre harán su debida diligencia y confirmarán o refutarán todo lo que aparece en el CIM antes de adquirir la empresa.

Pero la forma en que los banqueros posicionan a la empresa marca la diferencia en cuanto a qué compradores están interesados y hasta dónde avanzan en el proceso.

Al igual que en las operaciones de M&A, los banqueros tienden a añadir más valor en situaciones inusuales: desinversiones, operaciones en dificultades/recuperación, ventas de empresas privadas familiares, etc.

Ejemplo: En una operación de desinversión de la parte vendedora, la filial que se vende siempre depende de la empresa matriz en cierta medida.

Pero en el CIM, los banqueros tienen que tener cuidado con la forma en que describen la filial.

Si dicen: «Podría valerse fácilmente por sí misma, no hay problema», entonces más compradores de capital privado podrían mostrar interés en la operación y presentar ofertas.

Pero si las empresas de capital riesgo descubren que los banqueros estaban exagerando, podrían abandonar el proceso muy rápidamente.

Por otro lado, si los banqueros dicen que se necesitarán importantes recursos para convertir la filial en una empresa independiente, la operación podría no producirse nunca debido a la falta de interés de los posibles compradores.

Así que se trata de un cuidadoso acto de equilibrio entre la promoción de la empresa y la admisión de sus defectos.

¿Cómo se lee e interpreta el Memorando de Información Confidencial en las funciones de capital privado y otras funciones de compra?

En la mayoría de las funciones de capital privado recibirá MUCHOS CIM, especialmente en el mercado medio y en los fondos más pequeños.

Así que necesitas una forma de hojearlos y tomar una decisión en 10-15 minutos sobre si rechazar la empresa de entrada o seguir leyendo.

Yo recomendaría estos pasos:

- Lee las primeras páginas del Resumen Ejecutivo para saber a qué se dedica la empresa, qué tamaño tiene en términos de ventas, EBITDA, flujo de caja, etc., y entender su sector. Es posible que pueda rechazar la empresa de inmediato si no cumple sus criterios de inversión.

- Luego, pase a los datos financieros del final. Fíjese en el crecimiento de los ingresos de la empresa, en los márgenes de EBITDA, en las necesidades de CapEx y de capital circulante, y en la relación entre el FCF y el EBITDA. Las proyecciones financieras tienden a ser muy optimistas, por lo que si las matemáticas no funcionan con estos números, lo más probable es que nunca funcionen en la vida real.

- Si las matemáticas del acuerdo parecen plausibles, pase a la sección de descripción del mercado/industria y mire las tasas de crecimiento de la industria, los competidores de la empresa y cuál es la USP (propuesta única de venta) de esta empresa. ¿Compite en servicio, características, especializaciones, precio o algo más?

- Si todo lo anterior se ha comprobado, entonces puede empezar a leer sobre el equipo de gestión, la base de clientes, los proveedores y los productos y servicios reales. Si llega a este paso, podría dedicar desde una hora hasta varias horas a leer esas secciones del CIM.

Aplicando el análisis en la vida real

Aquí puede aplicar estos pasos a este memorándum para un análisis rápido del CUS:

Primeras páginas: Es una empresa de servicios públicos con alrededor de 57 millones de dólares en ingresos y 9 millones de dólares en EBITDA; el precio de venta es probablemente entre 75 millones de dólares y 100 millones de dólares con esas estadísticas, aunque tendrías que mirar el análisis de empresas comparables para estar seguro.

Ha habido un sólido crecimiento de los ingresos y el EBITDA históricamente, pero la empresa se formó a través de una combinación de empresas más pequeñas por lo que es difícil separar el crecimiento orgánico frente al inorgánico.

En este punto, usted podría rechazar la empresa basándose en los criterios de inversión de su firma: por ejemplo, si sólo se fija en empresas con al menos 100 millones de dólares de ingresos, o no invierte en el sector servicios, o no invierte en «roll-ups», dejaría de leer el CIM.

Aún no hay verdaderas banderas rojas, pero sí parece que los clientes son sensibles al precio («…el precio es generalmente uno de los factores más importantes para el cliente»), lo que tiende a ser una señal negativa.

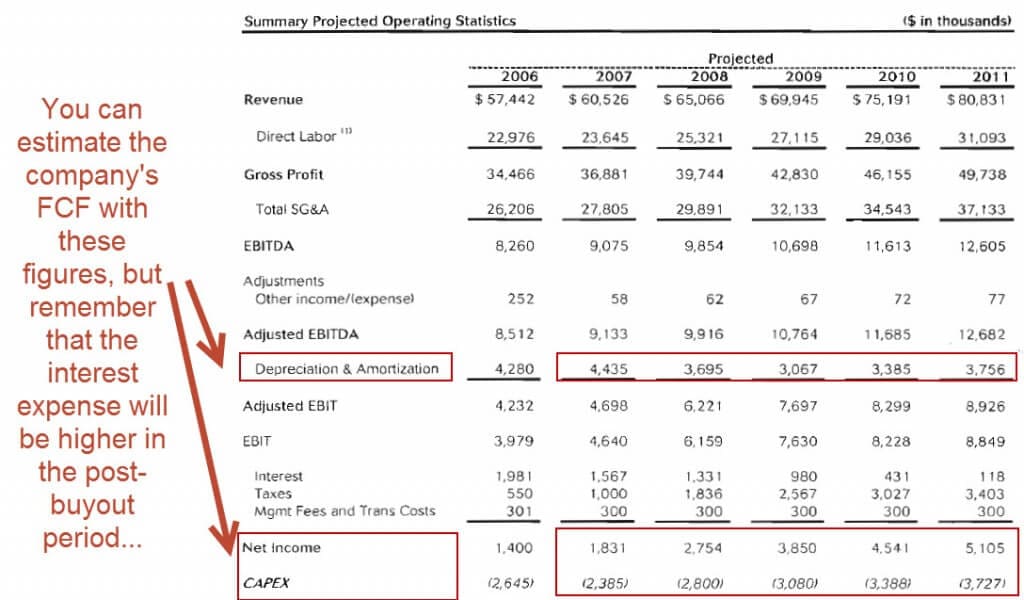

Financieros al fin: Puede pasar a la página 58 porque si las matemáticas de la operación no funcionan con las cifras altamente optimistas de la dirección, definitivamente no funcionarán con cifras realistas.

Digamos que su fondo tiene como objetivo una TIR a 5 años del 20% y espera utilizar un ratio de apalancamiento de 5x para las operaciones de este tamaño.

La empresa ya está apalancada a ~2x Deuda / EBITDA, por lo que sólo puede añadir 3x Deuda / EBITDA.

Si haces los cálculos aproximados para este escenario y asumes un precio de compra de 75 millones de dólares:

Un valor empresarial de compra de 75 millones de dólares representa un múltiplo de ~9x EV / EBITDA, con 3x de deuda adicional y 2x para la deuda existente, lo que implica una aportación de capital de 4x EBITDA (~33 millones de dólares).

Si se revende la empresa dentro de cinco años por el mismo múltiplo de 9x EBITDA, eso supone un Enterprise Value de ~113 millones de dólares (9x * 12,6 millones de dólares)… pero ¿cuánta deuda habrá que amortizar en ese momento?

Para responder a eso, necesitamos las proyecciones de Flujo de Caja Libre de la empresa… que no se muestran en ninguna parte.

Sin embargo, podemos estimar su Flujo de Caja Libre con el Ingreso Neto + D&A – CapEx y luego suponer que las necesidades de capital de trabajo son bajas (es decir, que la Variación del Capital de Trabajo como porcentaje de la Variación de los Ingresos es relativamente baja).

Si hacemos eso, obtendremos cifras de 3,9, 3,6, 3,8, 4,5 y 5,1 millones de dólares desde 2007 hasta 2011, lo que suma 21 millones de dólares de FCF acumulado.

Pero recuerde que el gasto de intereses será significativamente mayor con un apalancamiento de 5x en lugar de 2x, por lo que probablemente deberíamos reducir la suma de los FCFs acumulados a $10-$15 millones para tener en cuenta eso.

Inicialmente, la empresa tendrá alrededor de $42 millones en deuda.

Para el año 5, habrá pagado $10-15 millones de esa deuda con su generación de FCFs acumulados. Dividiremos la diferencia y la llamaremos 12,5 millones de dólares.

Con un múltiplo de salida de 9x EV / EBITDA, la empresa de PE obtiene unos ingresos de 113 millones de dólares – (42 millones de dólares – 12,5 millones de dólares), o ~84 millones de dólares, en el momento de la salida, lo que equivale a una TIR de 5 años del 20% y un múltiplo de efectivo sobre efectivo de 2,5x.

Yo rechazaría la empresa en este punto.

¿Por qué?

- Incluso con hipótesis optimistas -el mismo múltiplo de salida del EBITDA y un crecimiento de los ingresos y del EBITDA por encima de las cifras históricas- la TIR parece estar en torno al 20%, lo que apenas está dentro del rango deseado por su empresa. Y con un múltiplo de salida más bajo o un crecimiento más moderado, la TIR cae por debajo del 20%.

- El crecimiento del EBITDA parece bueno, pero la generación de FCF es débil debido al CapEx relativamente alto de la compañía, que limita la capacidad de reembolso de la deuda.

- Parece que la compañía no tiene mucho poder de fijación de precios, ya que bastantes contratos fueron renovados a través de un «proceso de ciclo de oferta competitivo». Un bajo poder de fijación de precios significa que será más difícil mantener o mejorar los márgenes.

Por otro lado, usted podría mirar este documento e interpretarlo de manera completamente diferente.

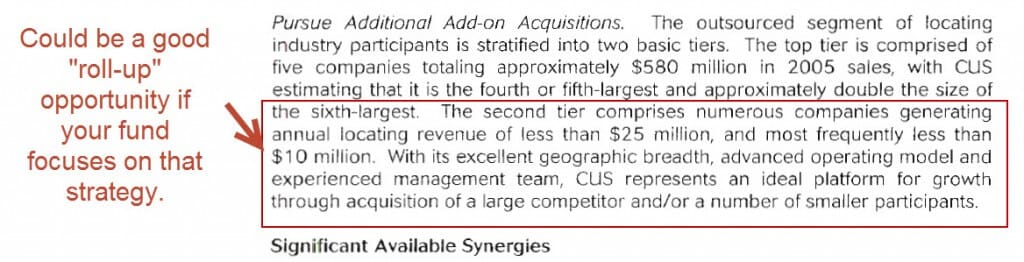

Las cifras no parecen espectaculares para una inversión independiente, pero esta empresa podría representar una excelente oportunidad de «roll-up» porque hay toneladas de empresas más pequeñas que ofrecen servicios de utilidad similares en diferentes regiones (ver «Perseguir adquisiciones adicionales» en la página 14).

Por lo tanto, si su empresa se centra en los roll-ups, tal vez esta operación resulte más atractiva.

Y luego leería el resto del memorando de información confidencial, incluidas las secciones sobre el sector, los competidores, el equipo directivo, etc.

También investigaría mucho sobre cuántos competidores más pequeños podrían ser adquiridos y cuánto costaría hacerlo.

¿Qué sigue?

Estos ejemplos deberían darle una idea de lo que puede esperar cuando escriba un memorando de información confidencial en la banca de inversión, o cuando lea e interprete los CIM en el ámbito del capital privado.

No voy a decir: «¡Ahora escriba un CIM de 100 páginas para practicar!» porque no creo que ese ejercicio sea útil; al menos, no a menos que quiera practicar los comandos Ctrl + C y Ctrl + V.

Así que esto es lo que recomendaré en su lugar:

- Elige un ejemplo de CIM de la lista anterior, o busca en Google un CIM de una empresa diferente.

- Entonces, mira el Resumen Ejecutivo y las secciones de Desempeño Financiero y encuentra las 5-10 áreas clave en las que los banqueros han «vestido a la empresa» y la han hecho girar en una luz positiva.

- Por último, finge que estás en una empresa de capital privado y sigue el proceso de toma de decisiones que he descrito anteriormente. Tómese 20 minutos para escanear el documento y rechace la empresa o siga leyendo el CIM.

Puntos de bonificación si puede localizar erratas, errores gramaticales u otros fallos de atención al detalle en el memorándum que elija.

¿Alguna pregunta?