A likviditási csapda definíciója: Amikor a monetáris politika hatástalanná válik, mert a nulla/nagyon alacsony kamatok ellenére az emberek inkább készpénzt akarnak tartani, mint költeni vagy illikvid eszközöket vásárolni.

A likviditási csapdára jellemző

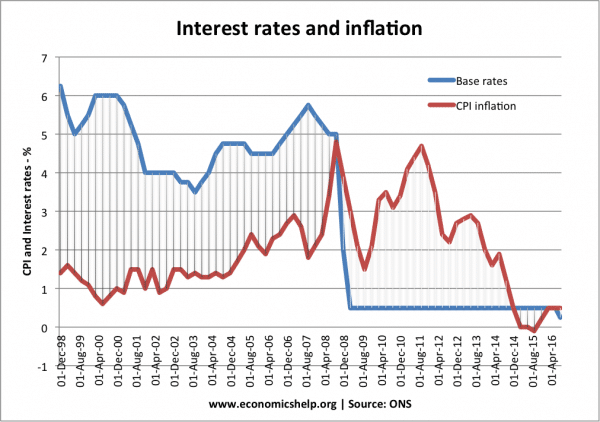

- Nagyon alacsony-kamatlábak

- alacsony infláció

- lassú/negatív gazdasági növekedés

- a megtakarítások preferálása a kiadások és beruházások helyett

- a monetáris politika hatástalanná válik a kereslet élénkítésében

A likviditáscsapda megoldásai

- A keynesiánusok a likviditáscsapdával érvelnek, expanzív fiskális politikára van szükség

- A modern monetáris teoretikusok szerint magasabb inflációs rátát kell megcélozni, növelni kell az inflációs várakozásokat és növelni kell a pénzkínálatot – szükség esetén közvetlenül a háztartások kezébe juttatva a készpénzt.

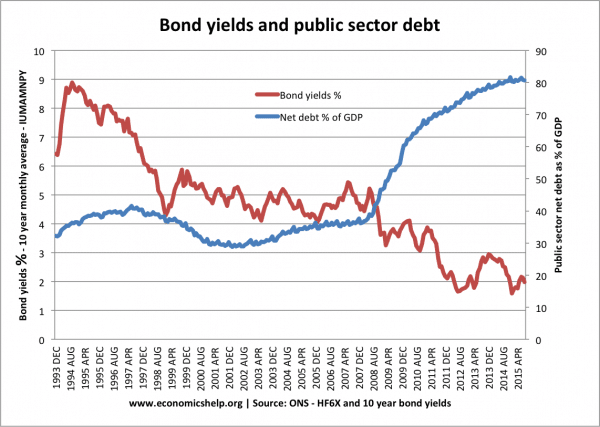

- A monetaristák szerint a központi bankoknak mennyiségi lazítást kellene alkalmazniuk a pénzkínálat növelésére, és szükség esetén kötvényeket és eszközöket kellene vásárolniuk a vállalati és államkötvények hozamának csökkentése érdekében.

Példák a likviditási csapdákra

- Nagy gazdasági világválság 1929-33

- Japán az 1990-es években és a 2000-es évek elején

- UK, EU, USA – 2009-15. (Az USA gazdasága hamarabb kezdett kamatot emelni, mint az UK/EU)

A likviditási csapda 2009-15

A háború utáni időszakban a nyugati gazdaságokban (Japánon kívül) nem fordult elő likviditási csapda. Azonban 2008-ban a globális hitelválság széles körű pénzügyi zavarokat, a pénzkínálat csökkenését és súlyos gazdasági recessziót okozott. A kamatlábak Európában, az Egyesült Államokban és az Egyesült Királyságban egyaránt 0,5%-ra csökkentek – de a kamatcsökkentések nem voltak hatékonyak abban, hogy a gazdasági tevékenység visszatérjen a normális kerékvágásba.

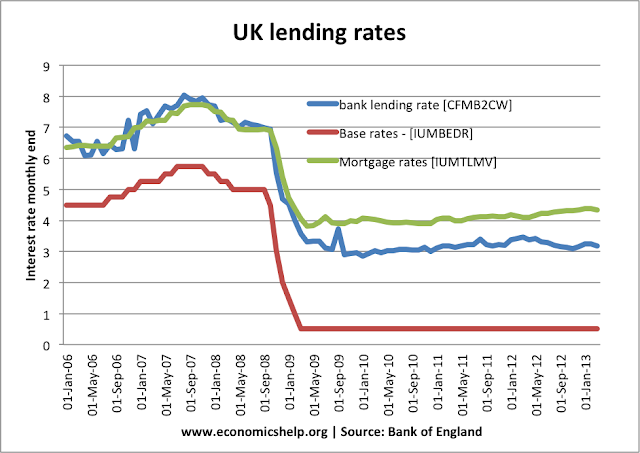

Példa: A 2009 elején végrehajtott kamatcsökkentés nem tudta élénkíteni a gazdaságot.

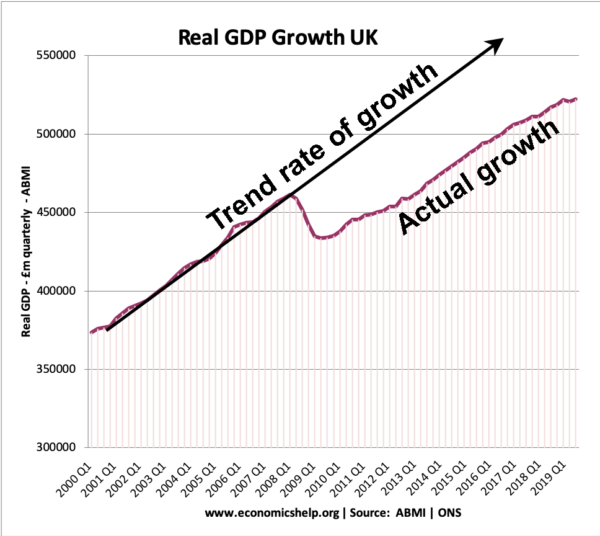

2009-től az Egyesült Királyságban a gazdasági növekedés a gazdasági növekedés trendje alatt volt – ami a reál-GDP csökkenéséhez vezetett.

2009-től az Egyesült Királyságban a gazdasági növekedés a gazdasági növekedés trendje alatt volt – ami a reál-GDP csökkenéséhez vezetett.

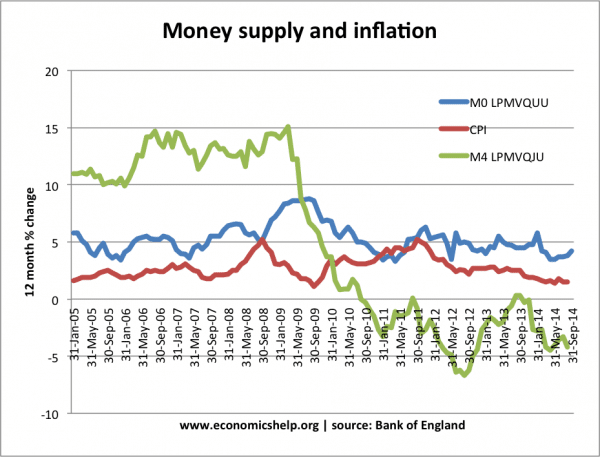

Pénzkínálat növekedése likviditási csapdában

A likviditási csapda jellemzője, hogy a pénzkínálat növelése kevéssé hat a kereslet élénkítésére. Ennek egyik oka, hogy a pénzkínálat növelése nincs hatással a kamatlábak csökkentésére.

Ha a kamatlábak 0,5%-osak, és a pénzkínálat tovább növekszik, a kereslet a pénz készpénzben tartására a kötvényekbe való befektetés helyett tökéletesen rugalmas.

Ez azt jelenti, hogy a pénzkínálat növelésére irányuló erőfeszítések a likviditáscsapdában nem ösztönzik a gazdasági tevékenységet, mert az emberek csak több készpénztartalékot takarítanak meg. Úgy mondják, ez olyan, mintha “egy darab zsinóron nyomnának”

Kvantitatív lazítás a 2009-15 közötti likviditási csapdában

A 2009-15 közötti likviditási csapdában a monetáris bázis nagymértékben nőtt (a kvantitatív lazításnak köszönhetően), de a széles értelemben vett pénzkínálat (M4) alig növekedett.

A MO (monetáris bázis) több mint 7%-kal nőtt 2009-ben – de az M4 csökkenését nem tudta megállítani.

Miért alakul ki a likviditási csapda?

A likviditási csapda akkor alakul ki, amikor a gazdasági aktivitás csökken, alacsony a bizalom és a vállalatok nem hajlandóak beruházni. Részletesebben

- A mérleg visszaesése. Mérlegrecesszióban a vállalatok és a fogyasztók magas adósságállománnyal rendelkeznek, és a recesszió arra ösztönzi őket, hogy visszafizessék az adósságot (és csökkentsék a hitelfelvételt). Bármi történjék is a kamatlábakkal, a cégek nem akarnak kölcsönt felvenni – ki akarják fizetni az adósságukat, így kevés kedvük van a nagyobb kiadásokra.

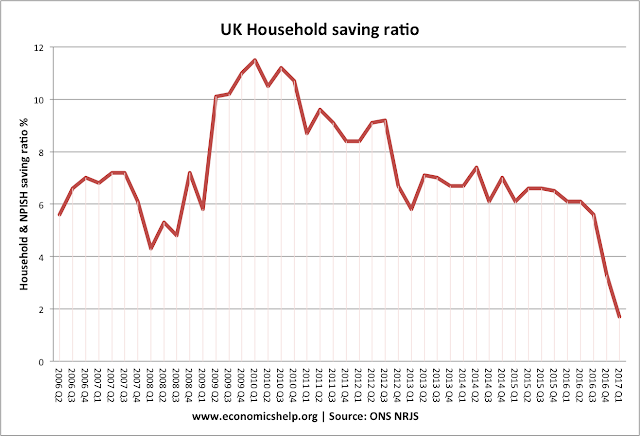

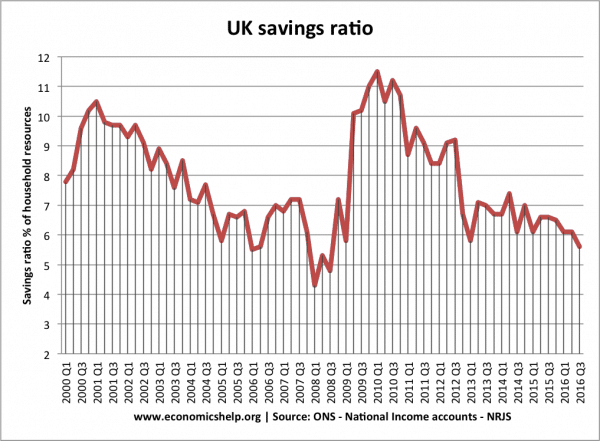

- A megtakarítások preferálása. A likviditási csapdák recessziós időszakokban és borús gazdasági kilátások esetén fordulnak elő. A fogyasztók, a vállalatok és a bankok pesszimisták a jövőt illetően, ezért igyekeznek növelni az elővigyázatossági megtakarításaikat, és nehéz rávenni őket a költekezésre. A megtakarítási arány növekedése a kiadások csökkenését jelenti. Emellett recesszióban a bankok sokkal kevésbé hajlandóak hitelezni. Emellett az alapkamat 0%-ra csökkentése nem biztos, hogy alacsonyabb kereskedelmi banki hitelkamatokat eredményez, mivel a bankok egyszerűen nem akarnak hitelezni.

A hitelválság kezdetén az Egyesült Királyságban a megtakarítási arány meredeken emelkedett.

- A beruházások iránti kereslet rugalmatlan. A likviditási csapdában a vállalatokat nem csábítják az alacsonyabb kamatlábak. Az alacsonyabb kamatlábak általában jövedelmezőbbé teszik a hitelfelvételt és a beruházást. Azonban recesszióban a cégek nem akarnak beruházni, mert alacsony keresletre számítanak. Ezért – még ha olcsó is a hitelfelvétel – nem akarják megkockáztatni a beruházást.

- Defláció és magas reálkamatlábak. Ha defláció van, akkor a reálkamatlábak akkor is elég magasak lehetnek, ha a nominális kamatlábak nulla. – Ha az árak évente 2%-kal csökkennek, akkor a készpénz tartása a matrac alatt azt jelenti, hogy a pénzed értéke nőni fog. A defláció az adósság reálértékét is növeli

- Az USA-ban a Nagy Gazdasági Világválság idején, 1929 és 1933 között az inflációs ráta -6,7 százalék volt. (link)

- Japánban 1995 és 2005 között defláció következett be (átlagos deflációs ráta -0,2%

- Bankbezárások/hitelszűke. 2008-ban a bankok jelentős összegeket veszítettek a nemteljesítő másodlagos jelzáloghitelek megvásárlásával. Ezután vonakodni kezdtek a hitelezéstől. Az 1930-as évek elején

- Nem volt hajlandóság a kötvények tartására. Ha a kamatlábak nulla, a befektetők arra számítanak, hogy a kamatlábak valamikor emelkedni fognak. Ha a kamatlábak emelkednek, a kötvények ára csökken (lásd: fordított kapcsolat a kötvényhozamok és a kötvényárak között) Ezért a befektetők inkább készpénzmegtakarításokat tartanak, mint kötvényeket.

- A bankok nem hárítják át az alapkamatcsökkentést a fogyasztókra

A likviditási csapdában a kereskedelmi bankok nem háríthatják át az alapkamatot a fogyasztókra.

- Alacsony termelékenységnövekedés. Alacsony termelékenységnövekedés időszakában a cégek kevésbé ösztönözhetők a beruházásokra

- Demográfiai változások. A népesség elöregedése a gazdaságot egy konzervatívabb megtakarítási gazdaság felé terelheti – a költekezés és a beruházás helyett. Ezt az elmúlt évek szekuláris stagnálásának egyik lehetséges tényezőjeként hozták fel.

Keynes a likviditási csapdáról

1936-ban Keynes a pénz általános elméletében

“Fennáll annak a lehetősége…hogy miután a kamatláb egy bizonyos szintre csökkent, a likviditás-preferencia gyakorlatilag abszolutizálódhat abban az értelemben, hogy szinte mindenki inkább készpénzt tart, mint olyan adósságot, amely ilyen alacsony kamatot hoz. Ebben az esetben a monetáris hatóság elveszítené a kamatláb feletti hatékony ellenőrzést.”

Keynes számára az volt a fontos, hogy ha a kamatcsökkentés nem jöhet szóba, akkor a gazdaságnak valami másra van szüksége ahhoz, hogy kilábaljon a recesszióból. Az ő megoldása a fiskális politika volt. A kormánynak kölcsönt kellene felvennie a magánszektortól (a magánszektor többletmegtakarításaiból), majd költeni, hogy beindítsa a gazdaságot.

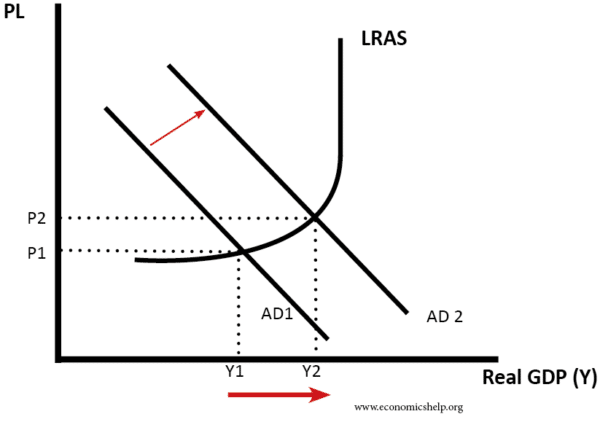

A expanzív fiskális politika nagyobb aggregált kereslethez és gazdasági növekedéshez vezet – némi inflációt is okoz.

A expanzív fiskális politika nagyobb aggregált kereslethez és gazdasági növekedéshez vezet – némi inflációt is okoz.

Az érvelés szerint a magánszektor megtakarításainak növekedését (ami likviditási csapdában történik) az állami hitelfelvétel növekedésével kell ellensúlyozni. Így a kormányzati beavatkozás kihasználhatja a magánmegtakarítások növekedését, és kiadásokat injektálhat a gazdaságba. Ez a kormányzati kiadás növeli az aggregált keresletet, és nagyobb gazdasági növekedéshez vezet

Fiskális politika és kiszorítás

A monetaristák kritikusabbak a fiskális politikával szemben. Azzal érvelnek, hogy az állami hitelfelvétel csupán átcsoportosítja a forrásokat a magánszektorból az állami szektorba, és nem növeli az általános gazdasági aktivitást. Azt állítják, hogy az állami hitelfelvétel növekedése felfelé nyomja a kamatlábakat és kiszorítja a magánszektor beruházásait. Japán 1990-es évekbeli tapasztalataira mutatnak rá, ahol a likviditási csapdát nem oldotta meg az állami hitelfelvétel és az államadósság felfúvódása.

Hiányos források és kiszorítás

Ez mutatja a magánszektor megtakarításainak gyors növekedését 2008/09-ben.

A keynesiánusok erre azt válaszolják, hogy az állami hitelfelvétel normális körülmények között is okozhat kiszorítást. De likviditási csapdában a megtakarítások túlzott növekedése azt jelenti, hogy az állami hitelfelvétel nem szorítja ki a magánszektort, mert a magánszektor erőforrásait nem befektetik, hanem csak megtakarítják. Az erőforrások gyakorlatilag üresen állnak. A gazdasági aktivitás ösztönzésével a kormányzat arra ösztönözheti a magánszektort, hogy ismét elkezdjen befektetni és költeni (innen a “crowding in” gondolata)

A keynesiánusok szerint az expanzív fiskális politika mellett elengedhetetlen, hogy a kormányok/ monetáris hatóságok elkötelezzék magukat az infláció mellett. Ha a deflációs időszakokban expanzív fiskális politikára kerül sor, az valószínűleg nem fogja növelni az általános aggregált keresletet. Csak ha az emberek mérsékelt inflációs időszakot várnak, akkor csökkennek a reálkamatok, és a fiskális politika hatékonyan ösztönzi a kiadásokat.

Modern monetáris elmélet

A modern monetáris elmélet (MMT) szerint likviditási csapdában az expanzív fiskális politika finanszírozható a pénzkínálat növelésével, és nincs szükség állami hitelfelvételre. Amíg az infláció egy elfogadható célon belül marad, a kormány pénzt nyomtathat a kiadások finanszírozására.

A likviditási csapda kritikája

Az osztrák közgazdászok. Ludwig Von Mises bírálta Keynes likviditási csapda koncepcióját. Azt állította, hogy a beruházások visszaesését olyan problémák okozzák, mint a rossz beruházási döntések, a beruházások termelékenységének csökkenése és az üzleti/termelékenységi ciklus.

A likviditási csapda leküzdésére szolgáló politikák

- Kvantitatív lazítás – pénzteremtésre és az állam- és vállalati kötvények hozamának csökkentésére irányuló politika

- Helikopterpénz – közvetlenebb, mint a mennyiségi lazítás, mivel a bankoktól történő eszközvásárlás helyett a pénzt közvetlenül az embereknek adják.

- Expanzív költségvetési politika – Keynes szerint likviditási csapdában a kormánynak közvetlen beruházásokat kell eszközölnie a gazdaságban. Például a közmunkaprogramok építése azzal a hatással jár, hogy keresletet teremt, és a fel nem használt forrásokat visszakapcsolja a körforgásba.

Related

- Keynesi közgazdaságtan

- Keynesiánizmus vs. monetarizmus