A pénzügyi pályán való sikerhez erős íráskészségre van szükség?

Nem feltétlenül, de mindenképpen segít.

De mindenképpen szükség van erős szövegértési készségre, különben fontos információk maradnak ki, és ennek következtében rossz döntéseket hozhat.

Ezek a készségek mindegyike metszi egymást a bizalmas információs memorandumban (CIM), amelyet a befektetési bankok készítenek az ügyfelek számára – ugyanaz a CIM, amelynek olvasásával Ön is sok időt fog tölteni a magántőke-befektetési, vállalatfejlesztési és egyéb buy-side szerepkörökben.

Meglepően kevés információ áll rendelkezésre arról, hogy mi tartozik egy CIM-be, és sok a zűrzavar azzal kapcsolatban, hogy hogyan kell megírni, és hogyan kell elolvasni és értelmezni egy CIM-et.

Íme tehát a teljes leírás, attól kezdve, hogyan használják őket a befektetési banki tevékenységben, a magántőke-befektetéseken keresztül és azon túl – egy csomó valós CIM-mel együtt:

Mi az a CIM?

A bizalmas információs feljegyzés a befektetési bankok értékesítési oldali M&A-folyamatának része. Más néven Offering Memorandum (OM) és Information Memorandum (IM) néven is ismert.

Minden sell-side M&A folyamat kezdetén információt gyűjt az ügyfeléről (a vállalatról, amely felbérelte, hogy értékesítse), beleértve a termékeit és szolgáltatásait, pénzügyi adatait és piacát.

Ezeket az információkat számos dokumentumba foglalja, beleértve egy rövidebb, 5-10 oldalas “összefoglalót” vagy “Teaser”-t, majd egy részletesebb, több mint 50 oldalas “Confidential Information Memorandum”-ot.

A Teaser elküldésével kezdi a potenciális vevőknek; ha valaki érdeklődést mutat, a céggel aláíratja az NDA-t, majd részletesebb információkat küld az ügyfeléről, beleértve a CIM-et is.

CIM-et írhat adósságügyletekhez, valamint olyan bajba jutott M&A és szerkezetátalakítási ügyletekhez, ahol a bankja az adósnak ad tanácsot.

A tőkeügyletekhez írhat egy rövid emlékeztetőt, de nem egy teljes CIM-et.

A bizalmas információs feljegyzés rendje és tartalma

A CIM felépítése cégenként és csoportonként változik, de általában a következő szakaszokat tartalmazza:

1) Áttekintés és a befektetés főbb jellemzői

2) Termékek és szolgáltatások

3) Piac

4) Értékesítés & Marketing

5) Vezetői csapat

6) Pénzügyi eredmények és előrejelzések

7) Kockázati tényezők (néha elhagyható)

8) Függelékek

A tartozásokkal kapcsolatos CIM-ek tartalmazzák a javasolt feltételeket – kamatlábak, kamatlábak alsó határa, futamidő, kovenánsok stb. – és részleteket arról, hogy a vállalat hogyan tervezi felhasználni a finanszírozást.

Mi NEM a Bizalmas Információs Jegyzőkönyv

Először is, a CIM NEM egy jogilag kötelező érvényű szerződés.

Ez egy marketing dokumentum, amelynek célja, hogy a vállalatot a lehető legcsillogóbbnak tüntesse fel.

A bankárok bőségesen sminkelik a vállalatokat, és még a legrondább kiskacsát is képesek tökéletes alakú hattyúvá varázsolni.

De az Ön feladata, hogy a ruha alá nézzen, és megnézze, hogyan néz ki smink és plasztikai műtétek nélkül.

Második, a CIM-ben nincs semmi az értékelésről.

A befektetési bankok nem akarják “meghatározni az árat” a folyamatnak ebben a szakaszában – inkább hagyják, hogy a potenciális vevők ajánlatot tegyenek, és meglátják, hova jutnak.

Végezetül, a CIM NEM egy pitch book. Íme a különbség:

Pitch Book:

CIM: “Ha felbérel minket, hogy eladjuk a cégét, nagyszerű árat érhetünk el Önnek!”

CIM: “Ön felbérelt minket. Most éppen azon vagyunk, hogy eladjuk a cégét. Itt van, hogyan mutatjuk be a potenciális vevőknek, és hogyan szerzünk önnek jó árat.”

Miért fontosak a CIM-ek a befektetési banki munkában?

A befektetési banki munkában elemzőként vagy munkatársként sok időt fog tölteni CIM-ek írásával.

És a buy-side szerepkörökben is sok időt fog tölteni a CIM-ek olvasásával és annak eldöntésével, hogy mely lehetőségekkel érdemes foglalkozni.

Az emberek szeretnek a modellezési készségek és a technikai varázslatok megszállottjai lenni, de a legtöbb pénzügyi szerepkörben sokkal több időt töltesz olyan adminisztratív feladatokkal, mint a CIM-ek írása (vagy a CIM-ek olvasása és értelmezése).

A befektetési banki tevékenységben előfordulhat, hogy anélkül kezded el az ügyfeled marketingjét, hogy előbb egy komplex modellt készítenél (Minek törődj vele, ha senki sem akarja megvenni a céget?).

A buy-side szerepkörökben pedig előfordulhat, hogy több ezer potenciális üzletet nézel meg, de 99%-ukat korán elutasítod, mert nem felelnek meg a befektetési kritériumoknak, vagy mert a matematika nem működik.

Sok időt tölt a dokumentumok áttekintésével, és viszonylag kevesebbet a mélyreható modellezéssel, amíg az ügylet elég messzire nem jut.

Szóval ismernie kell a CIM-eket, ha a munkakörébe tartozik az ügyletek pitchelése vagy értékelése.

Mutasd a Bizalmas Információs Memorandum példáját!

Hogy érzékeltessem, hogyan néz ki egy CIM, megosztok hat (6) mintát, valamint egy CIM-sablont és egy ellenőrzőlistát:

- Consolidated Utility Services – Sell-Side M&A Deal

- American Casino – Sell-Side M&A Deal

- BarWash (hamis cég) – Sell-Side M&A Deal

- Alcatel-Lucent – Debt Deal

- Arion Banki hf (izlandi bank) – Debt Deal

- Pizza Hut – Debt Deal

- Sample Deal – CIM Template

- Information Memorandum Checklist

Még több példát talál, Google “bizalmas információs memorandum” vagy “ajánlati memorandum” vagy “CIM” plusz a keresett vállalat neve, iparág neve vagy földrajzi terület.

Példa CIM kiválasztása elemzésre

Azért, hogy bemutassuk, hogyan írhat egy CIM-et bankárként, és hogyan értelmezhet egy CIM-et buy-side szerepkörben, nézzük meg a Consolidated Utility Services (CUS) fenti CIM-jét.

Ez tartalmazza a szokásos szakaszokat, bár kihagyja a kockázati tényezőket és a függelékeket, így valamivel rövidebb (!), 58 oldalas.

Ez a CIM régi, így nyugodtan megoszthatom, és elmagyarázhatom, hogyan értékelném a vállalatot.

CIM Investment Banking: How Do You Create Them?

A CIM létrehozásának folyamata meglehetősen fárasztó a bankárok számára, mivel sok más forrásból való másolásból és beillesztésből áll.

A “gondolkodási időd” 90%-át mindössze két részre fordítod: a vezetői összefoglalóra / a befektetés kiemelt pontjaira az elején és a pénzügyi teljesítményre vonatkozó részre a vége felé.

Elképzelhető, hogy további kutatásokat végez az iparágról és a vállalat versenytársairól, de ezen információk nagy részét az ügyfelétől kapja; ha egy nagy banknál dolgozik, megkérhet valakit, hogy vegye elő az IDC vagy a Gartner jelentéseit.

Hasonlóképpen, nem fog sok eredeti tartalmat írni a vállalat termékeiről és szolgáltatásairól vagy a vezetői csapatáról: ezeket a részleteket más forrásokból szerzi be, majd a dokumentumában finomítja őket.

A Vezetői összefoglaló rész időt és energiát vesz igénybe, mert át kell gondolnod, hogyan pozícionáld a vállalatot a potenciális vevők számára.

A következő pontokat próbálod bemutatni:

- A vállalat legjobb napjai még előtte állnak. Erős növekedési lehetőségek vannak, rengeteg lehetőség van az üzlet fejlesztésére, és most van a legjobb alkalom a vállalat megvásárlására.

- A vállalat eladásai elfogadható ütemben növekednek (az átlagos éves növekedési ráta legalább 5-10%), az EBITDA árrés tisztességes (10-20%), és viszonylag alacsony a CapEx és a forgótőke igénye, ami jelentős szabad cash flow generálást és EBITDA-FCF konverziót eredményez.

- A vállalat vezető szerepet tölt be egy gyorsan növekvő piacon, és egyértelmű előnyei vannak a versenytársaival szemben. Magasak az átállási költségek, hálózati hatások vagy egyéb “vizesárok” tényezők, amelyek védhetővé teszik a vállalat üzleti tevékenységét.

- Egy tapasztalt vezetőséggel rendelkezik, amely képes viharos vizeken átvezetni a hajót, és megfordítani a dolgokat, mielőtt a jéghegy lecsapódna.

- A vállalathoz csak kis kockázatok kapcsolódnak – a diverzifikált ügyfélbázis, a magas visszatérő bevételek, a hosszú távú szerződések stb. mind ezt bizonyítják.

Ha a 10. oldalon a “Tranzakciós megfontolások” című részt lapozza fel, láthatja ezeket a pontokat a gyakorlatban:

“Top-teljesítményű, földrajzilag sokszínű iparági vezető” “kevesebb kockázatot” jelent – remélhetőleg.

Ezután a bank felsorolja az iparág vonzó növekedési rátáit, a vállalat blue-chip ügyfeleit (még kisebb kockázat) és a növekedési lehetőségeit, mindezt a fenti öt pontra törekedve.

A CIM “Pénzügyi teljesítmény” szakasza

A “Pénzügyi teljesítmény” szakasz is sok időt vesz igénybe, mert “fel kell öltöztetni” a vállalat pénzügyi kimutatásait… anélkül, hogy egyenesen hazudnánk.

Ez tehát nem olyan egyszerű, mint beilleszteni a vállalat korábbi pénzügyi kimutatásait, majd egyszerű előrejelzéseket készíteni – gondoljunk az “ésszerű pörgésre”.”

Itt van néhány példa a “pörgésre” ebben a CIM-ben:

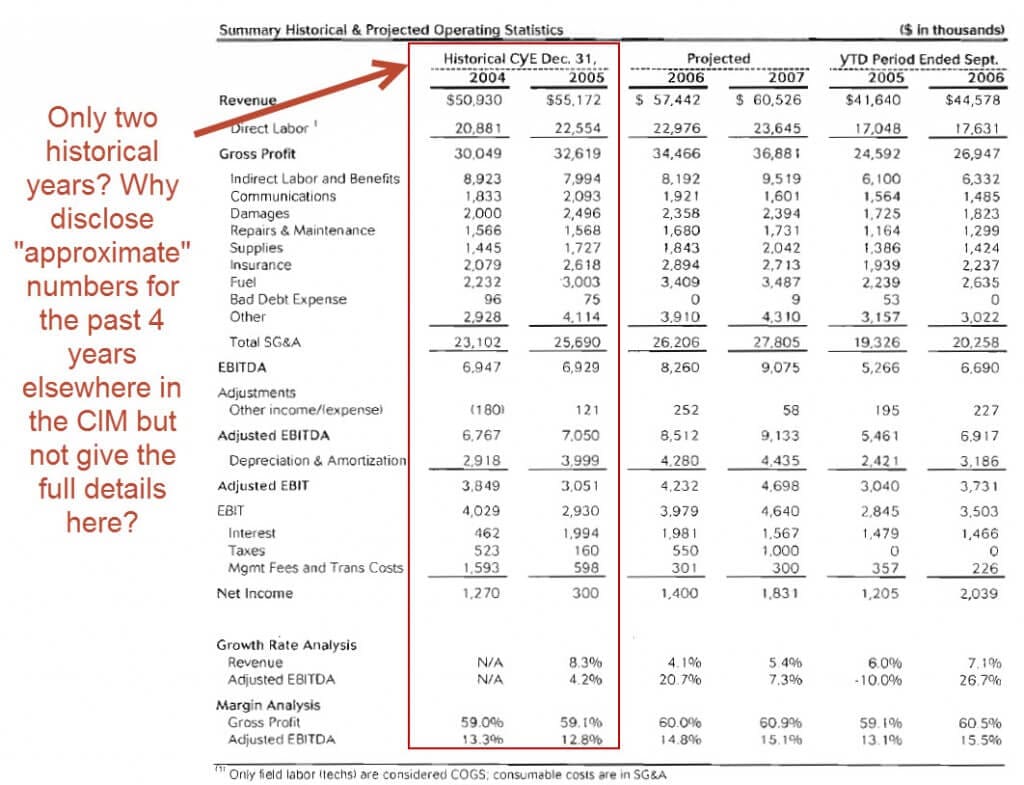

-

- Csak két év történeti kimutatásai – Ön általában legalább 3-5 évnyi teljesítményt szeretne látni, így talán a bankárok csak két évet mutattak be, mert a növekedési ütem vagy az árrés alacsonyabb volt a múltban, vagy a felvásárlások vagy elidegenítések miatt.

- Ismétlődő bevételek / szerződések pörgetése – A bankárok ismételten rámutatnak a magas megújítási arányokra, de ha megnézzük a részleteket, láthatjuk, hogy e szerződések jó százalékát “versenyeztetési eljárásokon” keresztül nyerték el, azaz a bevételek korántsem voltak lekötve. Az elvesztett ügyfeleket is pozitívan forgatják, azt állítva, hogy az elvesztett ügyfelek közül sokan veszteségesek voltak.

- Flat EBITDA and Adjusted EBITDA Spin – Az EBITDA ugyanúgy 6,9 millió dollár maradt az elmúlt két történelmi évben, de a bankárok ezt azzal forgatják, hogy a jelentősen magasabb üzemanyagköltségek ellenére “stabil” maradt… elhallgatva azt a tényt, hogy a bevétel 8%-kal nőtt. Az olyan számok, mint a “kiigazított EBITDA” szintén alkalmasak a forgatagra, mivel a kiigazítások diszkrecionálisak, és azért választják őket, hogy a vállalat jobban nézzen ki.

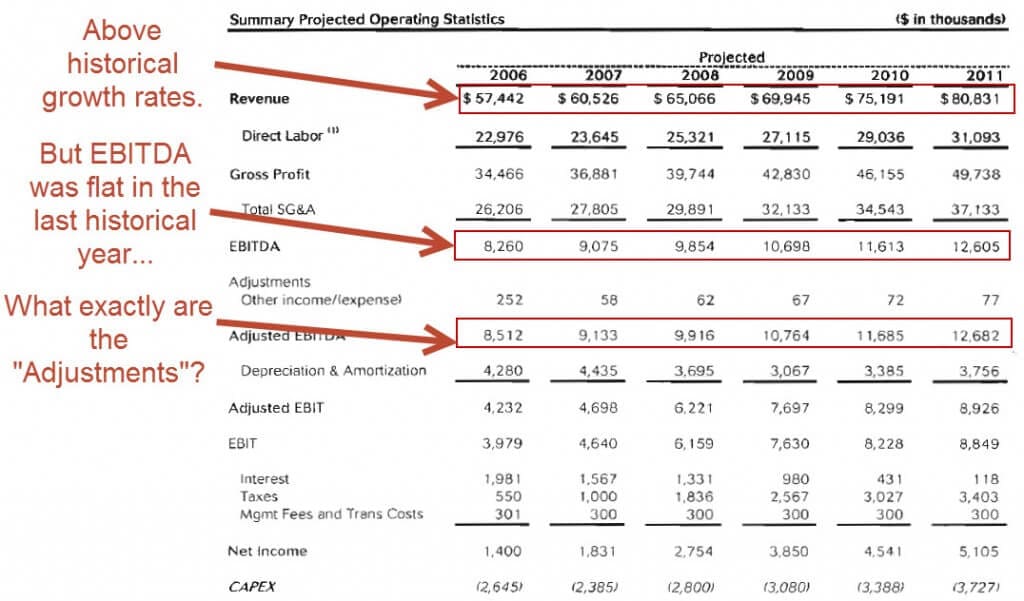

- Rendkívül optimista pénzügyi előrejelzések – Azt várják, hogy a bevétel minden évben 7,5%-kal nő, az EBITDA pedig 8 dollárról 8 dollárra emelkedik.3 millió dollárról 12,6 millió dollárra a következő öt évben – annak ellenére, hogy az elmúlt történelmi évben nem volt EBITDA-növekedés.

Bankárként az a feladatod, hogy megteremtsd ezt a pörgést, és kedvezően ábrázold a vállalatot anélkül, hogy túlzásokba esnél.

Változtat ez valamit?

Igen és nem.

A vevők mindig elvégzik a kellő körültekintést és megerősítenek vagy cáfolnak mindent a CIM-ben, mielőtt megvásárolnák a vállalatot.

De az, ahogyan a bankárok pozícionálják a vállalatot, nem mindegy, hogy mely vevők érdeklődnek és milyen messzire jutnak a folyamatban.

Az M&A ügyletekhez hasonlóan a bankárok hajlamosak nagyobb értéket hozzáadni a szokatlan helyzetekben – elidegenítések, szorult helyzetű/fordulós ügyletek, családi tulajdonban lévő magánvállalkozások eladása stb:

A CIM-ben azonban a bankároknak óvatosan kell bánniuk azzal, hogyan írják le a leányvállalatot.

Ha azt mondják, hogy “Könnyen megállna a lábán, nem probléma!”, akkor több magántőke-befektető érdeklődést mutathat az ügylet iránt, és ajánlatot tehet.

De ha a PE cégek rájönnek, hogy a bankárok túloztak, akkor lehet, hogy nagyon gyorsan kiszállnak a folyamatból.

Másrészt, ha a bankárok azt mondják, hogy a leányvállalat önálló vállalattá alakítása jelentős erőforrásokat igényel, akkor a potenciális vevők érdeklődésének hiánya miatt az üzlet talán soha nem jön létre.

Ez tehát óvatos egyensúlyozás a vállalat feldobása és a hibák beismerése között.

Hogyan olvassa és értelmezze a bizalmas információs feljegyzést magántőke-befektetési és egyéb buy-side szerepkörökben?

A legtöbb magántőke-befektetési szerepkörben rengeteg CIM-et fog kapni, különösen a középvállalati és kisebb alapoknál.

Szükséged van tehát egy olyan módszerre, amellyel átfuthatod őket, és 10-15 perc alatt dönthetsz arról, hogy előre elutasítod-e a vállalatot, vagy tovább olvasod.

Az alábbi lépéseket javasolnám:

- Olvasd el az összefoglaló első néhány oldalát, hogy megtudd, mivel foglalkozik a vállalat, mekkora az árbevétel, az EBITDA, a cash flow stb. tekintetében, és értse meg az iparágát. Lehet, hogy rögtön el tudja utasítani a vállalatot, ha nem felel meg a befektetési kritériumoknak.

- Aztán ugorjon át a pénzügyi adatokra a végén. Nézze meg a vállalat bevételnövekedését, EBITDA árrését, CapEx és működőtőke igényét, valamint azt, hogy az FCF mennyire követi az EBITDA-t. A pénzügyi előrejelzések általában nagyon optimisták, így ha a matematika nem működik ezekkel a számokkal, akkor jó eséllyel a való életben sem fog működni.

- Ha az üzlet matematikája hihetőnek tűnik, ugorjon a piac/iparág áttekintése részhez, és nézze meg az iparág növekedési ütemét, a vállalat versenytársait, és hogy mi a vállalat USP-je (unique selling proposition) Miért választják az ügyfelek ezt a vállalatot a versenytársakkal szemben? A szolgáltatás, a funkciók, a specializációk, az ár vagy valami más alapján versenyez?

- Ha eddig minden stimmel, akkor elkezdhet olvasni a vezetői csapatról, az ügyfélkörről, a beszállítókról, valamint a tényleges termékekről és szolgáltatásokról. Ha eljut ehhez a lépéshez, akkor egy órától akár több óráig is eltölthet a CIM ezen részeinek elolvasásával.

Az elemzés alkalmazása a való életben

Az alábbiakban a CUS gyors elemzéséhez alkalmazhatja ezeket a lépéseket erre a feljegyzésre:

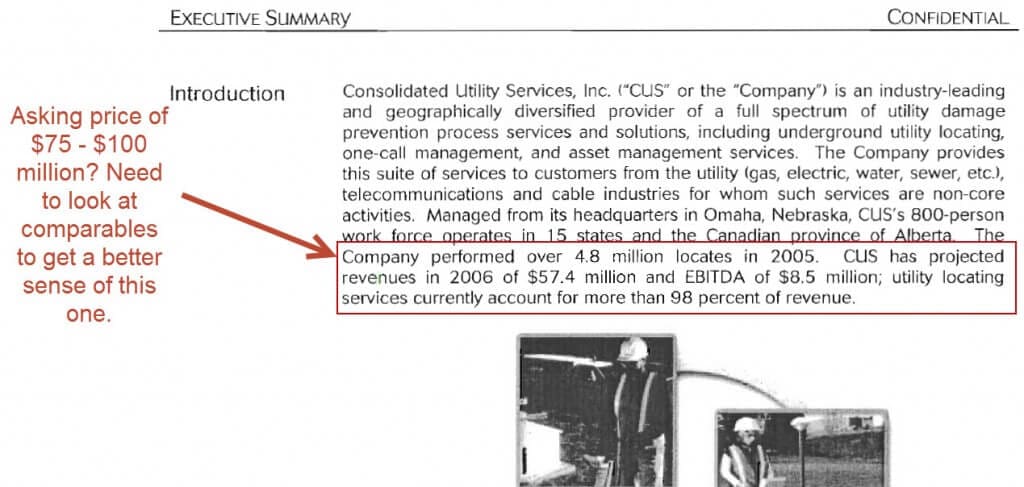

Első néhány oldal: $57 millió dolláros bevétellel és 9 millió dolláros EBITDA-val; a kért ár valószínűleg 75 és 100 millió dollár között van ezekkel a statisztikákkal, bár meg kellene nézni az összehasonlítható vállalatok elemzését, hogy biztosak lehessünk benne.

A bevételek és az EBITDA történelmileg stabilan növekedtek, de a vállalat kisebb vállalatok egyesítésével jött létre, így nehéz elkülöníteni a szerves és a szervetlen növekedést.

Az Ön cége befektetési kritériumai alapján ezen a ponton talán elvetheti a vállalatot: ha például csak a legalább 100 millió dolláros bevétellel rendelkező vállalatokat nézi, vagy nem fektet be a szolgáltatási szektorba, vagy nem fektet be “roll-upokba”, akkor nem olvassa tovább a CIM-et.

Egyelőre nincsenek igazi piros zászlók, de úgy tűnik, hogy az ügyfelek árérzékenyek (“…az ár általában az egyik legfontosabb tényező az ügyfél számára”), ami általában negatív előjel.

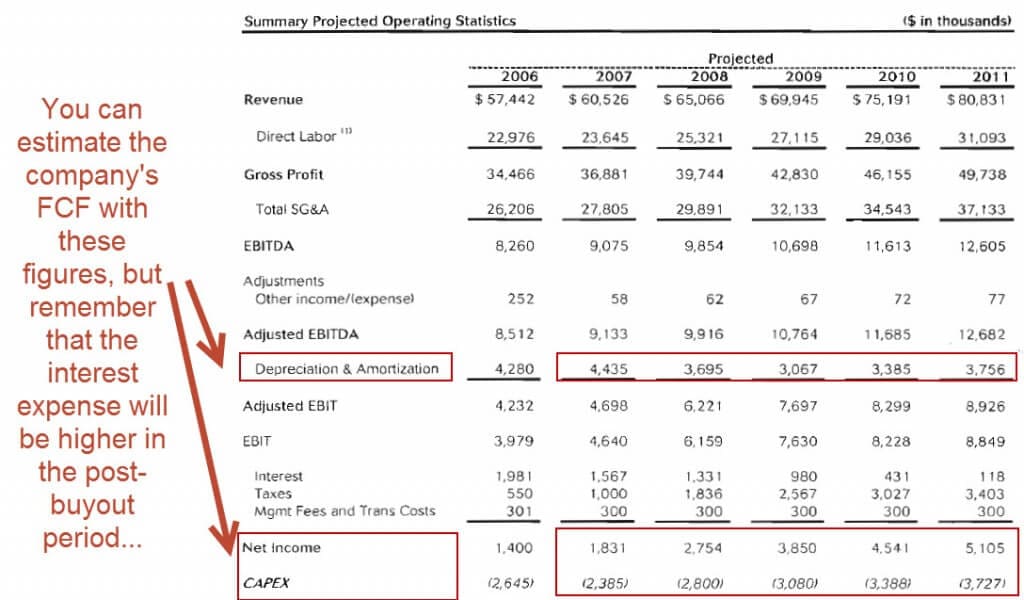

A pénzügyek a végén: Most már átugorhatsz az 58. oldalra, mert ha az ügylet matematikája nem működik a menedzsment nagyon optimista számaival, akkor biztosan nem fog működni a reális számokkal sem.

Tegyük fel, hogy az alapod 5 éves IRR 20%-ot céloz meg, és 5x tőkeáttételi arányt vár el az ilyen méretű ügyleteknél.

A vállalat már most is ~2x adósság / EBITDA tőkeáttétellel rendelkezik, így csak 3x adósság / EBITDA-t tudsz hozzáadni.

Ha elvégezzük a durva matematikát erre a forgatókönyvre, és 75 millió dolláros vételárat feltételezünk:

A 75 millió dolláros vásárlási vállalati érték ~9x EV / EBITDA szorzót jelent, 3x további adóssággal és 2x meglévő adóssággal, ami 4x EBITDA (~33 millió dollár) saját tőke hozzájárulást jelent.

Ha öt év múlva újra eladjuk a vállalatot ugyanezért a 9x EBITDA többszörösért, akkor ez ~113 millió dolláros vállalati értéket jelent (9x * 12,6 millió dollár)… de mennyi adósságot kell majd akkor visszafizetni?

A válaszhoz szükségünk van a vállalat szabad cash flow előrejelzéseire… amelyek sehol sem szerepelnek.

Mégis megbecsülhetjük a szabad cash flow-t a nettó jövedelem + D&A – CapEx segítségével, majd feltételezzük, hogy a működőtőke-szükséglet alacsony (azaz, hogy a forgótőke-változás a bevétel változásának százalékában viszonylag alacsony).

Ha így teszünk, 3,9, 3,6, 3,8, 4,5 és 5,1 millió dolláros számokat kapunk 2007 és 2011 között, ami összesen 21 millió dollár kumulatív FCF-et jelent.

De ne feledjük, hogy a kamatkiadások jelentősen magasabbak lesznek 5x tőkeáttétellel, mint 2x tőkeáttétellel, ezért valószínűleg csökkentenünk kell a kumulatív FCF-ek összegét 10-15 millió dollárra, hogy ezt figyelembe vegyük.

Kezdetben a vállalatnak körülbelül 42 millió dollár adóssága lesz.

Az 5. évre ebből az adósságból 10-15 millió dollárt visszafizet a kumulatív FCF-termeléssel. Osszuk fel a különbséget, és nevezzük 12,5 millió dollárnak.

A 9x EV / EBITDA kilépési többszörös mellett a PE cég 113 millió dollár – (42 millió dollár – 12,5 millió dollár), azaz ~84 millió dollár bevételhez jut a kilépéskor, ami 20%-os 5 éves IRR-nek és 2,5x cash-on-cash többszörösnek felel meg.

Én ezen a ponton elutasítanám a vállalatot.

Miért?

- Az IRR még optimista feltételezésekkel – azonos EBITDA kilépési többszörös és a bevételek és EBITDA növekedése a történelmi számok felett – is 20% körülinek tűnik, ami épphogy a cég által kívánt tartományon belül van. Alacsonyabb kilépési többszörös vagy mérsékeltebb növekedés esetén pedig az IRR 20% alá esik.

- Az EBITDA-növekedés jónak tűnik, de az FCF-termelés gyenge a vállalat viszonylag magas CapEx-je miatt, ami korlátozza az adósságtörlesztési képességet.

- Úgy tűnik, hogy a vállalatnak nincs nagy árképzési ereje, mivel jó néhány szerződést “versenyeztetési cikluson keresztül” újítottak meg. Az alacsony árképzési erő azt jelenti, hogy nehezebb lesz fenntartani vagy javítani az árrést.

Másrészt, ha megnézzük ezt a dokumentumot, teljesen másképp is értelmezhetjük.

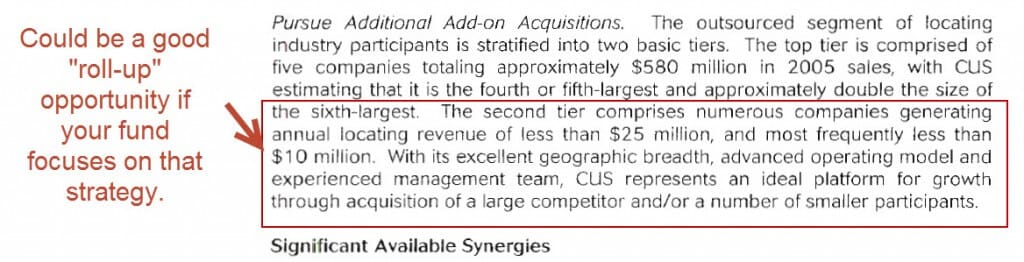

A számok nem tűnnek látványosnak egy önálló befektetéshez, de ez a vállalat kiváló “roll-up” lehetőséget jelenthet, mivel rengeteg kisebb vállalat kínál hasonló közüzemi szolgáltatásokat különböző régiókban (lásd “További kiegészítő akvizíciók követése” a 14. oldalon).

Ha tehát az ön cége a roll-upokra összpontosít, akkor ez az üzlet talán még meggyőzőbbnek tűnne.”

Ezután elolvasná a bizalmas információs memorandum többi részét, beleértve az iparágról, a versenytársakról, a vezetőségről és egyebekről szóló részeket.”

Azt is alaposan megvizsgálná, hogy hány kisebb versenytársat lehetne felvásárolni, és hogy ez mennyibe kerülne.

Mi következik?

Ezeknek a példáknak ízelítőt kell adniuk abból, hogy mire számíthat, amikor bizalmas információs memorandumot ír a befektetési bankszektorban, vagy amikor CIM-eket olvas és értelmez a magántőkepiacon.

Nem fogom azt mondani, hogy “Most írj egy 100 oldalas CIM-et a gyakorlat kedvéért!”, mert nem hiszem, hogy egy ilyen gyakorlat hasznos lenne – legalábbis, hacsak nem a Ctrl + C és Ctrl + V parancsokat akarod gyakorolni.

Ehelyett tehát a következőt javaslom:

- Válassz egy példa CIM-et a fenti listából, vagy guglizz bele egy másik cég CIM-jébe.

- Aztán nézze meg a Vezetői összefoglaló és a Pénzügyi teljesítmény részeket, és keresse meg azt az 5-10 kulcsfontosságú területet, ahol a bankárok “kicsinosították” a vállalatot, és pozitív fényben tüntették fel.

- Végül tegyen úgy, mintha egy magántőke társaságnál lenne, és kövesse a fent vázolt döntéshozatali folyamatot. Szánjon 20 percet a dokumentum átolvasására, és vagy utasítsa el a vállalatot, vagy olvassa tovább a CIM-et.

Bónuszpontokat kap, ha a kiválasztott feljegyzésben gépelési hibákat, nyelvtani hibákat vagy egyéb, a részletekre való odafigyeléssel kapcsolatos hiányosságokat talál.

Kérdés?

Kérdés?