Ai nevoie de abilități puternice de scriere pentru a reuși în finanțe?

Nu neapărat, dar cu siguranță ajută.

Dar cu siguranță ai nevoie de abilități puternice de înțelegere a lecturii, altfel vei rata informații cruciale și vei lua decizii greșite ca rezultat.

Ambele abilități se intersectează în memorandumul de informații confidențiale (CIM) pe care băncile de investiții îl pregătesc pentru clienți – același CIM pe care vă veți petrece mult timp citind în capital privat, dezvoltare corporativă și alte roluri de buy-side.

Există surprinzător de puține informații despre ceea ce intră într-un CIM și există multă confuzie cu privire la modul în care se scrie unul și cum se citește și se interpretează un CIM.

Acum, iată care este prezentarea completă, de la modul în care sunt utilizate în băncile de investiții până la private equity și dincolo de acestea – împreună cu o mulțime de CIM-uri din viața reală:

Ce este un CIM?

Memorandumul de informații confidențiale face parte din procesul M&A din partea vânzătorului la băncile de investiții. Este cunoscut, de asemenea, sub numele de Offering Memorandum (OM) și Information Memorandum (IM), printre alte denumiri.

La începutul oricărui proces de M&A sell-side, veți aduna informații despre clientul dvs. (compania care v-a angajat să o vindeți), inclusiv despre produsele și serviciile sale, datele financiare și piața.

Transformați aceste informații în mai multe documente, inclusiv un „Rezumat executiv” sau „Teaser” mai scurt, de 5-10 pagini, și apoi un „Memorandum de informații confidențiale” mai aprofundat, de peste 50 de pagini.”

Începeți prin a trimite Teaser-ul potențialilor cumpărători; dacă cineva își exprimă interesul, veți cere firmei să semneze un NDA, iar apoi veți trimite informații mai detaliate despre clientul dumneavoastră, inclusiv CIM-ul.

Puteți redacta CIM-uri pentru tranzacții cu datorii, precum și pentru tranzacții de M&A și de restructurare în care banca dvs. consiliază debitorul.

Puteți redacta un memo scurt pentru tranzacții cu acțiuni, dar nu un întreg CIM.

Ordinea și conținutul unui memorandum de informații confidențiale

Structura unui CIM variază în funcție de firmă și de grup, dar de obicei conține aceste secțiuni:

1) Privire de ansamblu și puncte cheie ale investiției

2) Produse și servicii

3) Piața

4) Vânzări & Marketing

5) Echipa de conducere

6) Rezultate financiare și proiecții

7) Factori de risc (uneori se omite)

8) Anexe

CMI legate de datorie vor include termenii propuși – ratele dobânzii, nivelurile minime ale ratelor dobânzii, scadența, clauzele contractuale etc. – și detalii cu privire la modul în care compania intenționează să utilizeze finanțarea.

Ce NU este un Memorandum de informații confidențiale

În primul rând, un CIM NU este un contract obligatoriu din punct de vedere juridic.

Este un document de marketing menit să facă o companie să pară cât mai strălucitoare.

Bancherii aplică un machiaj copios companiilor și pot face chiar și cea mai urâtă rățușcă să pară o lebădă perfect conturată.

Dar depinde de dumneavoastră să treceți pe sub rochie și să vedeți cum arată fără machiaj și operații estetice.

În al doilea rând, în CIM nu există, de asemenea, nimic despre evaluare.

Băncile de investiții nu doresc să „stabilească prețul” în această etapă a procesului – ele preferă să lase potențialii cumpărători să facă oferte și să vadă unde ajung.

În cele din urmă, un CIM NU este o carte de prezentare. Iată care este diferența:

Pitch Book: „Hei, dacă ne angajați să vă vindem compania, am putea obține un preț foarte bun pentru dumneavoastră!”

CIM: „Ne-ați angajat. Suntem acum în procesul de vânzare a companiei dumneavoastră. Iată cum o prezentăm potențialilor cumpărători și cum vă obținem un preț bun.”

De ce contează CIM-urile în Investment Banking?

În calitate de analist sau asociat în investment banking, veți petrece mult timp scriind CIM-uri.

Și în rolurile buy-side, veți petrece mult timp citind CIM-uri și hotărând ce oportunități merită urmărite.

Oamenilor le place să fie obsedați de abilitățile de modelare și de vrăjitoria tehnică, dar în cele mai multe roluri financiare veți petrece mult mai mult timp cu sarcini administrative, cum ar fi scrierea CIM-urilor (sau citirea și interpretarea CIM-urilor).

În investment banking, s-ar putea să începeți să vă comercializați clientul fără să creați mai întâi un model complex (De ce să vă deranjați dacă nimeni nu vrea să cumpere compania?).

Și în rolurile de buy-side, s-ar putea să vă uitați la mii de tranzacții potențiale, dar să respingeți 99% dintre ele încă de la început pentru că nu îndeplinesc criteriile dvs. de investiții sau pentru că matematica nu funcționează.

Îți petreci mult timp examinând documentele și comparativ mai puțin timp cu modelarea în profunzime până când afacerea avansează destul de mult.

Așa că trebuie să fii familiarizat cu CIM-urile dacă munca ta implică prezentarea sau evaluarea afacerilor.

Mărește-mi exemplul de Memorandum de informații confidențiale!

Pentru a vă da o idee despre cum arată un CIM, vă împărtășesc șase (6) exemple, împreună cu un model de CIM și o listă de verificare:

- Consolidated Utility Services – Sell-Side M&A Deal

- American Casino – Sell-Side M&A Deal

- BarWash (companie falsă) – Sell-Side M&A Deal

- Alcatel-Lucent – Debt Deal

- Arion Banki hf (bancă islandeză) – Debt Deal

- Pizza Hut – Debt Deal

- Sample Deal – CIM Template

- Information Memorandum Checklist

Pentru a găsi mai multe exemple, Căutați pe Google „memorandum de informații confidențiale” sau „memorandum de ofertă” sau „CIM” plus numele companiei, numele industriei sau zona geografică pe care o căutați.

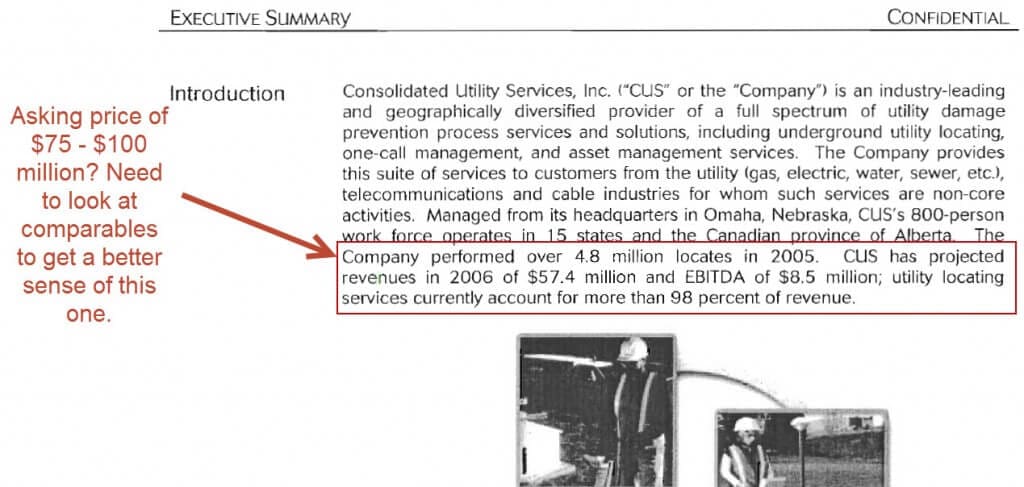

Alegerea unui exemplu de CIM pentru analiză

Pentru a ilustra modul în care ați putea scrie un CIM în calitate de bancher și cum ați putea interpreta un CIM în roluri de buy-side, să ne uităm la cel de mai sus pentru Consolidated Utility Services (CUS).

Acesta are secțiunile standard, deși omite factorii de risc și anexele, rezultând o lungime ceva mai scurtă (!) de 58 de pagini.

Acest CIM este vechi, așa că mă simt confortabil să îl împărtășesc și să explic cum aș evalua compania.

CIM Investment Banking: Cum le creați?

Acest proces de creare a CIM este destul de plictisitor pentru bancheri, deoarece constă în mult copiere și lipire din alte surse.

Vă veți petrece 90% din „timpul de gândire” pe doar două secțiuni: Rezumatul executiv / Investment Highlights la început și partea de performanță financiară spre final.

Este posibil să faceți cercetări suplimentare cu privire la industrie și la concurenții companiei, dar o mare parte din aceste informații le veți obține de la clientul dumneavoastră; dacă lucrați la o bancă mare, puteți, de asemenea, să rugați pe cineva să vă scoată rapoartele IDC sau Gartner.

În mod similar, nu veți scrie prea mult conținut original despre produsele și serviciile companiei sau despre echipa sa de conducere: veți obține aceste detalii din alte surse și apoi le veți ajusta în documentul dumneavoastră.

Secțiunea Rezumat executiv necesită timp și energie, deoarece trebuie să vă gândiți cum să poziționați compania în fața potențialilor cumpărători.

Încercați să demonstrați următoarele puncte:

- Cele mai bune zile ale companiei sunt în fața ei. Există oportunități puternice de creștere, o mulțime de modalități de îmbunătățire a afacerii și chiar acum este cel mai bun moment pentru a achiziționa compania.

- Vânzările companiei cresc într-un ritm rezonabil (o rată medie anuală de creștere de cel puțin 5-10%), marjele sale EBITDA sunt decente (10-20%) și are cerințe relativ scăzute de CapEx și de capital de lucru, ceea ce duce la o generare substanțială de Free Cash Flow și la o conversie substanțială a EBITDA în FCF.

- Compania este lider pe o piață în creștere rapidă și are avantaje clare față de concurenții săi. Există costuri de comutare ridicate, efecte de rețea sau alți factori de „șanț” care fac ca afacerea companiei să poată fi apărată.

- Aceasta are o echipă de conducere experimentată care poate conduce nava prin ape furtunoase și poate întoarce lucrurile înainte ca un iceberg să lovească.

- Există doar riscuri mici asociate cu compania – o bază de clienți diversificată, venituri recurente ridicate, contracte pe termen lung și așa mai departe, toate demonstrează acest aspect.

Dacă treceți la „Considerații privind tranzacțiile” de la pagina 10, puteți vedea aceste puncte în acțiune:

„Lider în industrie cu performanțe de top, diversificat din punct de vedere geografic” înseamnă „riscuri mai mici” – sperăm.

Apoi banca enumeră ratele de creștere atractive ale industriei, clienții de top ai companiei (risc și mai mic) și oportunitățile sale de creștere, toate în urmărirea celor cinci puncte de mai sus.

Secțiunea „Performanță financiară” din CIM

Secțiunea „Performanță financiară” ocupă, de asemenea, mult timp, deoarece trebuie să „îmbraci” situațiile financiare ale unei companii… fără a minți de-a dreptul.

Așa că nu este la fel de ușor ca și cum ai lipi situațiile financiare istorice ale companiei și apoi ai face proiecții simple – gândește-te la o „rotire rezonabilă”.”

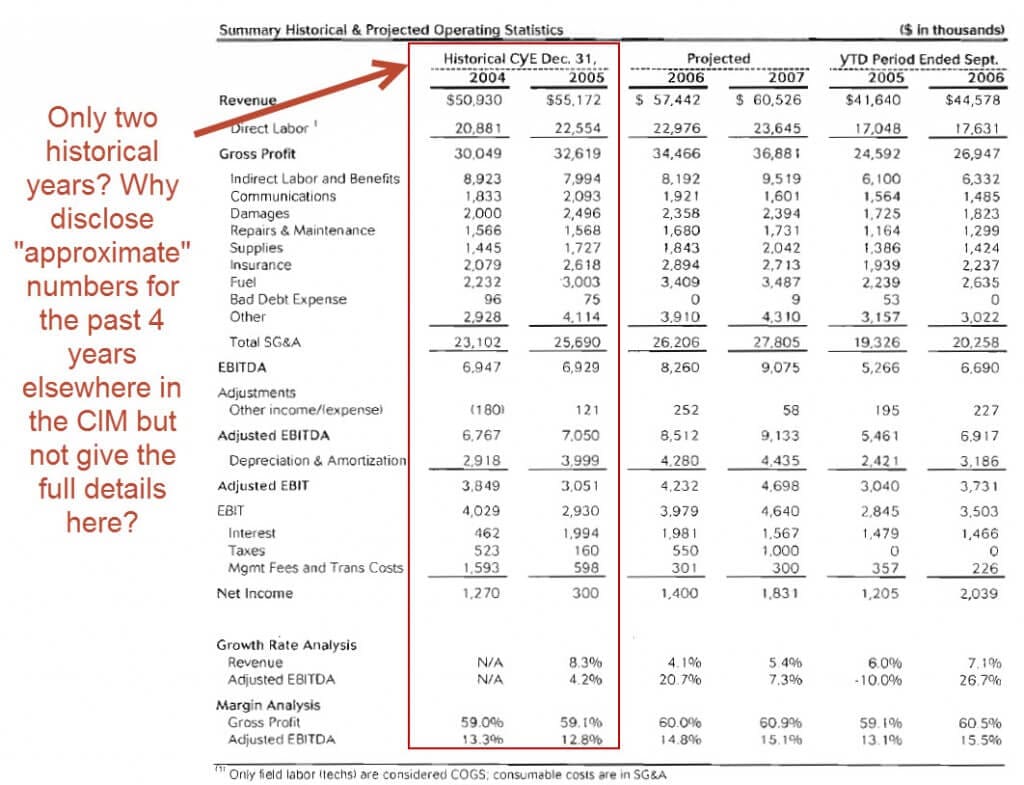

Iată câteva exemple de „spin” în acest CIM:

-

- Doar doi ani de declarații istorice – În mod normal, vă place să vedeți cel puțin 3-5 ani de performanță, așa că poate că bancherii au arătat doar doi ani pentru că ratele de creștere sau marjele au fost mai mici în trecut, sau din cauza achizițiilor sau a cesionărilor.

- Venituri recurente/întoarcerea contractelor – Bancherii subliniază în mod repetat ratele ridicate de reînnoire, dar dacă vă uitați la detalii, veți vedea că un procent bun din aceste contracte au fost câștigate prin „procese de licitație competitivă”, adică veniturile nu au fost în niciun caz blocate. De asemenea, ei întorc clienții pierduți într-un mod pozitiv, susținând că multe dintre aceste conturi pierdute nu erau profitabile.

- Întoarcerea EBITDA plat și EBITDA ajustat – EBITDA a rămas la fel, la 6,9 milioane de dolari în ultimii doi ani istorici, dar bancherii întorc acest lucru spunând că a rămas „stabil” în ciuda costurilor semnificativ mai mari cu combustibilul… trecând cu vederea faptul că veniturile au crescut cu 8%. Cifre precum „EBITDA ajustat” se pretează, de asemenea, la interpretări, deoarece ajustările sunt discreționare și sunt alese pentru a face o companie să arate mai bine.

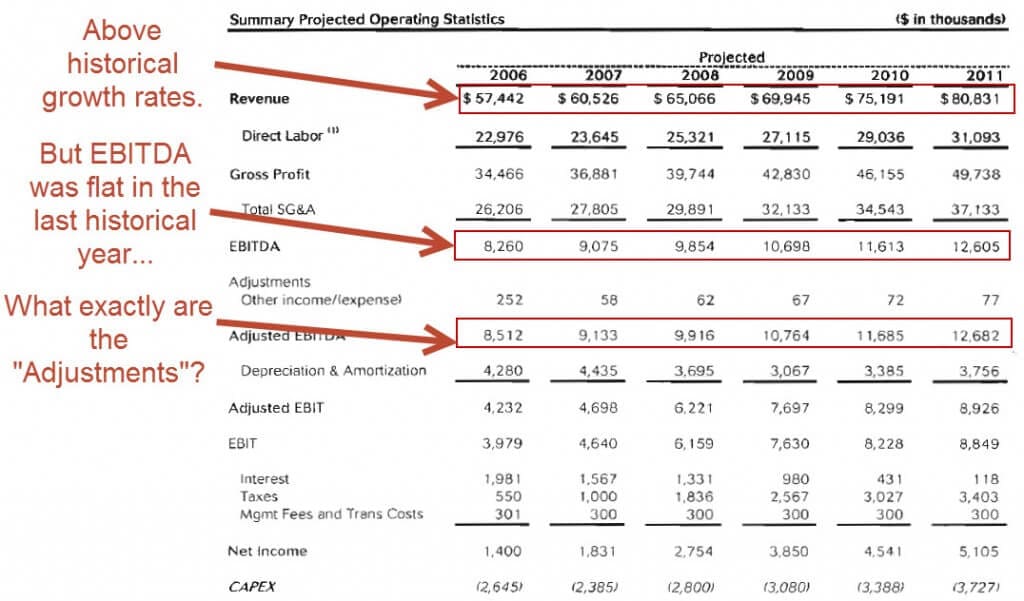

- Prognoze financiare extrem de optimiste – Se așteaptă ca veniturile să crească cu 7,5% în fiecare an, iar EBITDA să crească de la 8 dolari.3 milioane de dolari la 12,6 milioane de dolari în următorii cinci ani – în ciuda faptului că nu s-a înregistrat nicio creștere a EBITDA în ultimul an istoric.

În calitate de bancher, treaba ta este să creezi această rotire și să portretizezi compania în mod favorabil fără să exagerezi.

Careva din toate acestea face vreo diferență?

Da și nu.

Acumpărătorii vor face întotdeauna diligențele necesare și vor confirma sau infirma tot ceea ce se află în CIM înainte de a achiziționa compania.

Dar modul în care bancherii poziționează compania face diferența în ceea ce privește cumpărătorii care sunt interesați și cât de departe avansează în proces.

La fel ca și în cazul tranzacțiilor M&A, bancherii tind să adauge mai multă valoare în situații neobișnuite – cesiuni, tranzacții în dificultate/întoarcere, vânzări de întreprinderi private deținute de familii și așa mai departe.

Exemplu: Într-o tranzacție de cesiune din partea vânzătorului, filiala care este vândută este întotdeauna dependentă de societatea-mamă într-o anumită măsură.

Dar în CIM, bancherii trebuie să fie atenți la modul în care descriu filiala.

Dacă spun: „Ar putea sta cu ușurință pe cont propriu, nicio problemă!”, atunci mai mulți cumpărători de capital privat s-ar putea arăta interesați de tranzacție și ar putea depune oferte.

Dar dacă firmele de PE află că bancherii au exagerat, s-ar putea să se retragă foarte repede din proces.

Pe de altă parte, dacă bancherii spun că va fi nevoie de resurse semnificative pentru a transforma filiala într-o companie independentă, tranzacția s-ar putea să nu se realizeze niciodată din cauza lipsei de interes din partea potențialilor cumpărători.

Deci, este vorba de o echilibrare atentă între a promova compania și a-i recunoaște defectele.

Cum citiți și interpretați Memorandumul de Informații Confidențiale în Private Equity și în alte roluri de buy-side?

Voi primi O MULTE CIM-uri în majoritatea rolurilor de private equity, în special la fondurile de pe piața de mijloc și la cele mai mici.

Așa că aveți nevoie de o modalitate de a le răsfoi și de a lua o decizie în 10-15 minute dacă să respingeți compania din start sau să continuați să citiți.

Vă recomand următorii pași:

- Citiți primele câteva pagini ale rezumatului executiv pentru a afla cu ce se ocupă compania, cât de mare este în termeni de vânzări, EBITDA, flux de numerar, etc., și înțelegeți care este industria sa. S-ar putea să puteți respinge imediat compania dacă nu îndeplinește criteriile dvs. de investiție.

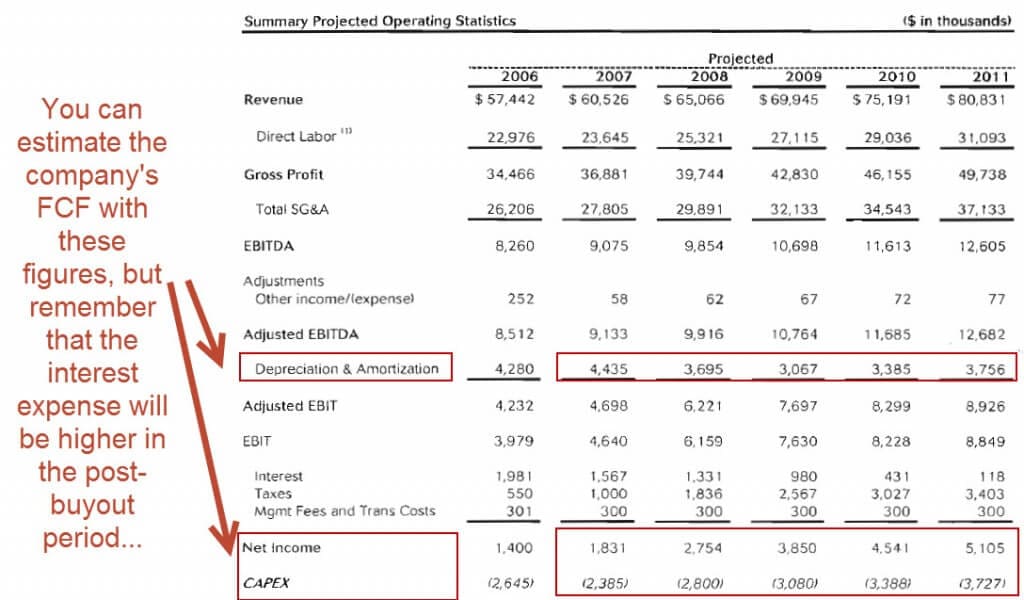

- Apoi, treceți la datele financiare de la sfârșit. Uitați-vă la creșterea veniturilor companiei, la marjele EBITDA, la cerințele de CapEx și de fond de rulment și la cât de mult se potrivește FCF cu EBITDA. Proiecțiile financiare tind să fie extrem de optimiste, așa că, dacă matematica nu funcționează cu aceste cifre, sunt șanse mari să nu funcționeze niciodată în viața reală.

- Dacă matematica afacerii pare plauzibilă, treceți la secțiunea de prezentare generală a pieței/industriei și uitați-vă la ratele de creștere a industriei, la concurenții companiei și la ceea ce reprezintă USP (unique selling proposition) al acestei companii De ce aleg clienții această companie în locul concurenților? Concurează pe servicii, caracteristici, specializări, preț sau altceva?

- Dacă tot ce s-a verificat până acum s-a verificat, atunci puteți începe să citiți despre echipa de management, baza de clienți, furnizorii și produsele și serviciile efective. Dacă reușiți să ajungeți la această etapă, ați putea petrece de la o oră până la câteva ore citind aceste secțiuni din CIM.

Aplicarea analizei în viața reală

Iată cum ați putea aplica acești pași la acest memoriu pentru o analiză rapidă a CUS:

Primele câteva pagini: Este o companie de servicii de utilități cu venituri de aproximativ 57 de milioane de dolari și EBITDA de 9 milioane de dolari; prețul cerut este probabil între 75 de milioane și 100 de milioane de dolari cu aceste statistici, deși ar trebui să vă uitați la analiza companiilor comparabile pentru a fi siguri.

Există o creștere solidă a veniturilor și a EBITDA din punct de vedere istoric, dar compania a fost formată printr-o combinație de companii mai mici, astfel încât este greu de separat creșterea organică de cea anorganică.

În acest punct, ați putea respinge compania pe baza criteriilor de investiție ale firmei dumneavoastră: de exemplu, dacă vă uitați doar la companii cu venituri de cel puțin 100 de milioane de dolari, sau dacă nu investiți în sectorul serviciilor, sau dacă nu investiți în „roll-up-uri”, nu veți mai citi CIM.

Deocamdată nu există adevărate semnale de alarmă, dar se pare că clienții sunt sensibili la preț („…prețul este, în general, unul dintre cei mai importanți factori pentru client”), ceea ce tinde să fie un semn negativ.

Financiare la final: Puteți sări la pagina 58 acum, deoarece dacă matematica tranzacției nu funcționează cu cifrele extrem de optimiste ale conducerii, cu siguranță nu va funcționa nici cu cifre realiste.

Să spunem că fondul dvs. țintește o RIR pe 5 ani de 20% și se așteaptă să utilizeze un raport de îndatorare de 5x pentru tranzacțiile din acest interval de mărime.

Compania este deja îndatorată la ~2x datorie / EBITDA, astfel încât puteți adăuga doar 3x datorie / EBITDA.

Dacă faceți calculele aproximative pentru acest scenariu și presupuneți un preț de achiziție de 75 de milioane de dolari:

O valoare de achiziție a întreprinderii de 75 de milioane de dolari reprezintă un multiplu de ~9x EV / EBITDA, cu o datorie suplimentară de 3x și o datorie existentă de 2x, ceea ce implică o contribuție de capital propriu de 4x EBITDA (~33 milioane de dolari).

Dacă revindeți compania peste cinci ani pentru același multiplu EBITDA de 9x, aceasta reprezintă o valoare de întreprindere de ~113 milioane de dolari (9x * 12,6 milioane de dolari)… dar câtă datorie va trebui să fie rambursată în acel moment?

Pentru a răspunde la această întrebare, avem nevoie de proiecțiile privind fluxul de numerar liber al companiei… care nu sunt afișate nicăieri.

Cu toate acestea, putem estima fluxul de numerar liber al acesteia cu venitul net + D&A – CapEx și apoi să presupunem că necesarul de capital de lucru este scăzut (de ex, că variația capitalului de lucru ca procent din variația veniturilor este relativ scăzută).

Dacă faceți acest lucru, veți obține cifre de 3,9, 3,6, 3,8, 4,5 și 5,1 milioane de dolari din 2007 până în 2011, ceea ce înseamnă un FCF cumulat de 21 de milioane de dolari.

Dar nu uitați că cheltuielile cu dobânzile vor fi semnificativ mai mari cu un efect de levier de 5 ori mai mare decât cu un efect de levier de 2 ori, așa că ar trebui probabil să reducem suma FCF-urilor cumulate la 10-15 milioane de dolari pentru a ține cont de acest lucru.

Inițial, compania va avea o datorie de aproximativ 42 de milioane de dolari.

Până în anul 5, va fi rambursat 10-15 milioane de dolari din această datorie cu generarea FCF-urilor cumulate. Vom împărți diferența și o vom numi 12,5 milioane de dolari.

La un multiplu de ieșire de 9x EV / EBITDA, firma PE obține venituri de 113 milioane de dolari – (42 milioane de dolari – 12,5 milioane de dolari), sau ~84 milioane de dolari, la ieșire, ceea ce echivalează cu o RIR pe 5 ani de 20% și un multiplu cash-on-cash de 2,5x.

Am respinge compania în acest moment.

De ce?

- Chiar și cu ipoteze optimiste – același multiplu de ieșire EBITDA și o creștere a veniturilor și a EBITDA peste cifrele istorice – IRR pare să fie în jur de 20%, ceea ce este abia în intervalul dorit de firma dvs. Iar cu un multiplu de ieșire mai mic sau cu o creștere mai moderată, IRR scade sub 20%.

- Creșterea EBITDA pare bună, dar generarea FCF este slabă din cauza CapEx-ului relativ ridicat al companiei, ceea ce limitează capacitatea de rambursare a datoriilor.

- Se pare că societatea nu are prea multă putere de stabilire a prețurilor, deoarece destul de multe contracte au fost reînnoite prin intermediul unui „proces de ciclu de oferte competitive”. Puterea scăzută de stabilire a prețurilor înseamnă că va fi mai greu să se mențină sau să se îmbunătățească marjele.

Pe de altă parte, s-ar putea să vă uitați la acest document și să îl interpretați complet diferit.

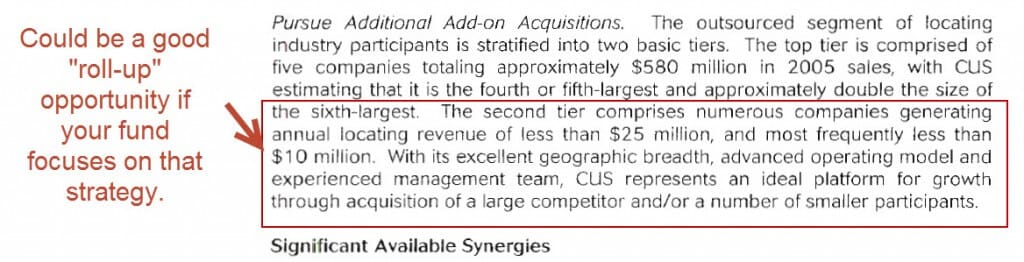

Numele nu par spectaculoase pentru o investiție de sine stătătoare, dar această companie ar putea reprezenta o oportunitate excelentă de „roll-up”, deoarece există tone de companii mai mici care oferă servicii de utilități similare în diferite regiuni (a se vedea „Urmăriți achiziții adiționale suplimentare” la pagina 14).

Atunci, dacă firma dvs. se concentrează pe „roll-up-uri”, atunci poate că această tranzacție ar părea mai convingătoare.

Și apoi ați citi restul memorandumului de informații confidențiale, inclusiv secțiunile privind industria, concurenții, echipa de conducere și multe altele.

Ați face, de asemenea, o mulțime de cercetări cu privire la câți concurenți mai mici ar putea fi achiziționați și cât de mult ar costa acest lucru.

Ce urmează?

Aceste exemple ar trebui să vă dea o idee despre ceea ce vă așteaptă atunci când scrieți un memorandum de informații confidențiale în domeniul bancar de investiții sau când citiți și interpretați CIM-uri în domeniul capitalului privat.

Nu am de gând să spun: „Acum scrieți un CIM de 100 de pagini pentru a vă antrena!”, deoarece nu cred că un astfel de exercițiu este util – cel puțin, nu dacă nu doriți să exersați comenzile Ctrl + C și Ctrl + V.

Așa că iată ce vă voi recomanda în schimb:

- Alegeți un exemplu de CIM din lista de mai sus, sau căutați pe Google un CIM pentru o altă companie.

- Apoi, uitați-vă la secțiunile Rezumat executiv și Performanță financiară și găsiți cele 5-10 domenii cheie în care bancherii au „îmbrăcat compania” și au prezentat-o într-o lumină pozitivă.

- În cele din urmă, pretindeți că sunteți la o firmă de capital privat și urmați procesul decizional pe care l-am descris mai sus. Luați-vă 20 de minute pentru a scana documentul și fie respingeți compania, fie continuați să citiți CIM.

Puncte bonus dacă puteți localiza greșeli de dactilografiere, erori gramaticale sau alte deficiențe de atenție la detalii în memoriul pe care îl alegeți.

Întrebări?