Har du brug for gode skrivefærdigheder for at få succes i finanssektoren?

Nej nødvendigvis, men de hjælper helt sikkert.

Men du har helt sikkert brug for gode læseforståelsesevner, ellers vil du gå glip af vigtige oplysninger og træffe de forkerte beslutninger som følge heraf.

Både disse færdigheder krydser hinanden i det fortrolige informationsmemorandum (CIM), som investeringsbanker udarbejder til kunderne – det samme CIM, som du kommer til at bruge meget tid på at læse i private equity-, corporate development- og andre buy-side-roller.

Der findes overraskende få oplysninger om, hvad der indgår i et CIM, og der er stor forvirring om, hvordan man skriver et CIM, og hvordan man læser og fortolker et CIM.

Så her er den fulde gennemgang, fra hvordan de bruges i investeringsbanker til private equity og videre – sammen med en masse virkelige CIM’er:

Hvad er et CIM?

Det fortrolige informationsmemorandum er en del af M&A-processen på salgssiden i investeringsbanker. Det er også kendt som bl.a. Offering Memorandum (OM) og Information Memorandum (IM).

I begyndelsen af enhver sell-side M&A-proces indsamler du oplysninger om din kunde (den virksomhed, der har hyret dig til at sælge den), herunder dens produkter og tjenester, finansielle oplysninger og marked.

Du omdanner disse oplysninger til mange dokumenter, herunder et kortere, 5-10 siders “Executive Summary” eller “Teaser” og derefter et mere dybdegående, 50+ siders “Confidential Information Memorandum”.

Du starter med at sende Teaser’en til potentielle købere; hvis nogen udtrykker interesse, får du virksomheden til at underskrive en NDA, og derefter sender du mere detaljerede oplysninger om din klient, herunder CIM’en.

Du kan skrive CIM’er for gældsforretninger samt for nødlidende M&A- og omstruktureringsforretninger, hvor din bank rådgiver debitor.

Du kan skrive et kort memo for egenkapitalforretninger, men ikke en hel CIM.

Rækkefølgen og indholdet af et memorandum om fortrolige oplysninger

Strukturen i et CIM varierer fra firma og koncern til koncern, men det indeholder normalt disse afsnit:

1) Oversigt og vigtigste investeringshøjdepunkter

2) Produkter og tjenester

3) Marked

4) Salg & Marketing

5) Ledelsesteam

6) Finansielle resultater og fremskrivninger

7) Risikofaktorer (udelades nogle gange)

8) Tillæg

Den gældsrelaterede CIM skal indeholde de foreslåede vilkår – rentesatser, rentegulve, løbetid, klausuler osv. – og nærmere oplysninger om, hvordan virksomheden planlægger at bruge finansieringen.

Hvad et memorandum om fortrolige oplysninger IKKE er

Først og fremmest er et CIM IKKE en juridisk bindende kontrakt.

Det er et markedsføringsdokument, der har til formål at få en virksomhed til at se så skinnende ud som muligt.

Bankfolk lægger rigelig makeup på virksomheder, og de kan få selv den grimmeste ælling til at ligne en perfekt formet svane.

Men det er op til dig at gå under kjolen og se, hvordan den ser ud uden makeup og plastikkirurgi.

For det andet er der heller ikke noget om værdiansættelse i CIM’en.

Investmentbanker ønsker ikke at “fastsætte prisen” på dette stadium af processen – de vil hellere lade potentielle købere afgive bud og se, hvor de kommer ind.

Endeligt er en CIM IKKE en pitch book. Her er forskellen:

Pitch Book:

CIM: “Hey, hvis du hyrer os til at sælge din virksomhed, kan vi få en god pris for dig!”

CIM: “Du har hyret os. Vi er nu i gang med at sælge din virksomhed. Her er, hvordan vi pitcher den over for potentielle købere og skaffer dig en god pris.”

Hvorfor er CIM’er vigtige i investment banking?

Du vil bruge meget tid på at skrive CIM’er som analytiker eller associeret i investment banking.

Og i roller på buy-side vil du bruge meget tid på at læse CIM’er og beslutte, hvilke muligheder der er værd at forfølge.

Mennesker kan lide at være besat af modelleringsevner og teknisk trolddom, men i de fleste finansroller bruger du LANGT mere tid på administrative opgaver som at skrive CIM’er (eller læse og fortolke CIM’er).

I investment banking begynder du måske at markedsføre din klient uden at skabe en kompleks model først (hvorfor gider du, hvis ingen vil købe virksomheden?)

Og i buy-side-roller ser du måske på tusindvis af potentielle transaktioner, men afviser 99 % af dem tidligt, fordi de ikke opfylder dine investeringskriterier, eller fordi matematikken ikke fungerer.

Du bruger meget tid på at gennemgå dokumenter og forholdsvis mindre tid på dybdegående modellering, indtil handlen kommer ret langt.

Så du skal være bekendt med CIM’er, hvis dit job indebærer pitching eller evaluering af handler.

Vis mig et eksempel på et memorandum om fortrolig information!

For at give dig en fornemmelse af, hvordan et CIM ser ud, deler jeg seks (6) eksempler sammen med en CIM-skabelon og en tjekliste:

- Consolidated Utility Services – Sell-Side M&A Deal

- American Casino – Sell-Side M&A Deal

- BarWash (falsk selskab) – Sell-Side M&A Deal

- Alcatel-Lucent – Debt Deal

- Arion Banki hf (islandsk bank) – Debt Deal

- Pizza Hut – Debt Deal

- Sample Deal – CIM Template

- Information Memorandum Checklist

For at finde flere eksempler, Google “confidential information memorandum” eller “offering memorandum” eller “CIM” plus det firmanavn, det branchebetegnelse eller den geografi, du søger.

Vælg et eksempel på et CIM til analyse

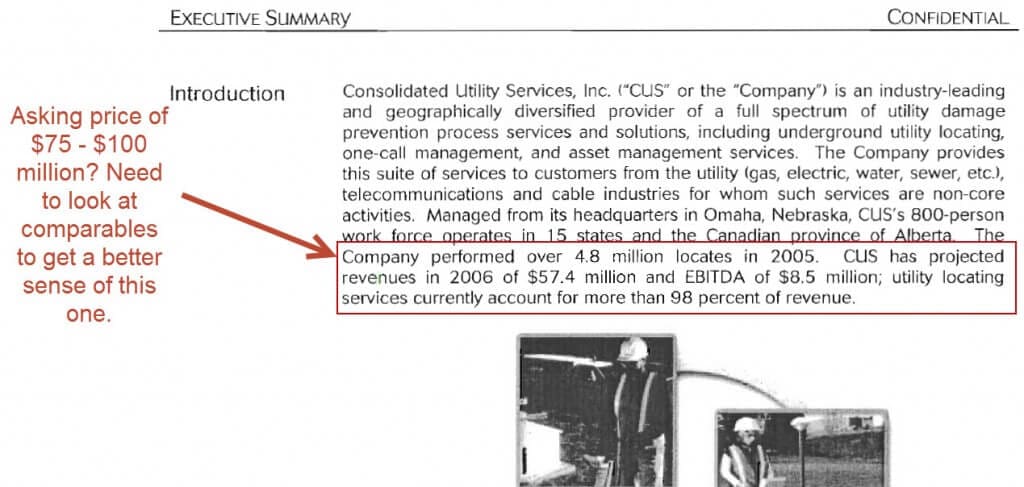

For at illustrere, hvordan du kan skrive et CIM som bankmand, og hvordan du kan fortolke et CIM i buy-side-roller, tager vi et kig på ovenstående for Consolidated Utility Services (CUS).

Dette har standardafsnittene, men udelader risikofaktorerne og bilagene, hvilket resulterer i en noget kortere (!) længde på 58 sider.

Denne CIM er gammel, så jeg føler mig tryg ved at dele den og forklare, hvordan jeg ville vurdere virksomheden.

CIM Investment Banking: How Do You Create Them?

Denne CIM-fremstillingsproces er ret kedelig for bankfolk, fordi den består af en masse kopiering og indsættelse fra andre kilder.

Du vil bruge 90 % af din “tænketid” på kun to afsnit: Executive Summary / Investment Highlights i begyndelsen og Financial Performance-delen mod slutningen.

Du kan foretage yderligere research om branchen og virksomhedens konkurrenter, men du får mange af disse oplysninger fra din kunde; hvis du arbejder i en stor bank, kan du også bede nogen om at finde IDC- eller Gartner-rapporter frem.

På samme måde vil du ikke skrive meget originalt indhold om virksomhedens produkter og tjenester eller dens ledelsesteam: du får disse oplysninger fra andre kilder og justerer dem derefter i dit dokument.

Afsnittet Executive Summary tager tid og energi, fordi du skal tænke over, hvordan du skal positionere virksomheden over for potentielle købere.

Du forsøger at demonstrere følgende punkter:

- Virksomhedens bedste dage ligger foran den. Der er stærke vækstmuligheder, masser af muligheder for at forbedre virksomheden, og lige nu er det bedste tidspunkt at erhverve virksomheden.

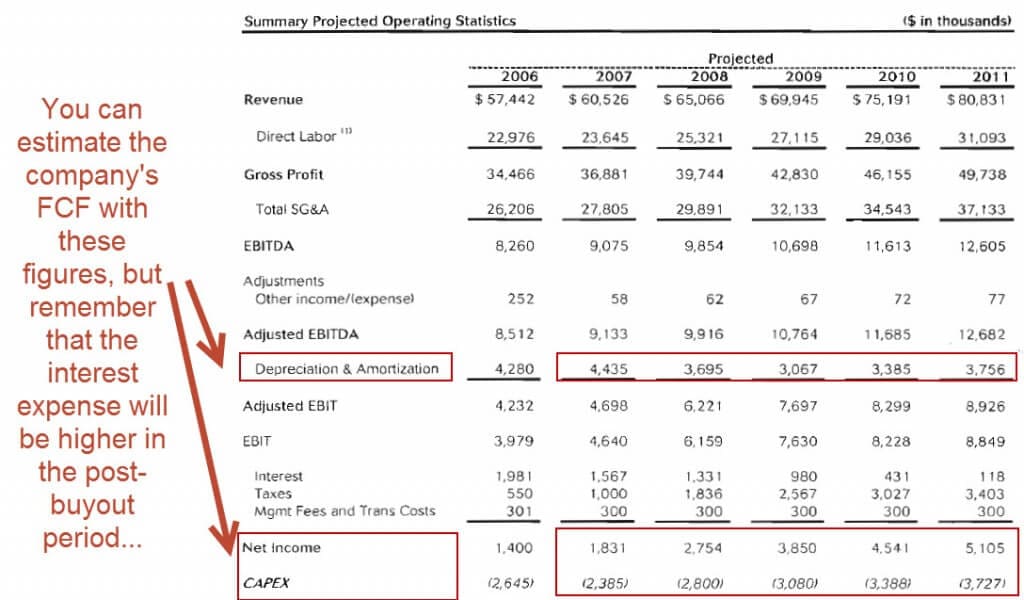

- Selskabets salg vokser i et rimeligt tempo (en gennemsnitlig årlig vækstrate på mindst 5-10%), dets EBITDA-marginer er anstændige (10-20%), og det har relativt lave CapEx- og driftskapitalkrav, hvilket resulterer i en betydelig generering af frie pengestrømme og en EBITDA til FCF-konvertering.

- Selskabet er førende på et hurtigt voksende marked og har klare fordele i forhold til sine konkurrenter. Der er høje omstillingsomkostninger, netværkseffekter eller andre “moat”-faktorer, der gør virksomhedens forretning forsvarlig.

- Den har et erfarent ledelsesteam, der kan sejle skibet gennem stormfulde farvande og vende tingene, før et isbjerg rammer.

- Der er kun små risici forbundet med virksomheden – en diversificeret kundebase, høj tilbagevendende omsætning, langtidskontrakter osv. viser dette punkt.

Hvis du slår op på “Transaktionsovervejelser” på side 10, kan du se disse punkter i aktion:

“Top-performende, geografisk forskelligartet industrileder” betyder “mindre risiko” – forhåbentlig.

Derpå opregner banken branchens attraktive vækstrater, virksomhedens blue-chip-kunder (endnu lavere risiko) og dens vækstmuligheder, alt sammen i forfølgelse af de fem ovenstående punkter.

Afsnittet “Finansielle resultater” i CIM

Afsnittet “Finansielle resultater” tager også meget tid, fordi man skal “pynte” på en virksomheds regnskaber … uden at lyve direkte.

Det er altså ikke så let som at indsætte virksomhedens historiske regnskaber og derefter lave simple fremskrivninger – tænk “rimeligt spin”.”

Her er et par eksempler på “spin” i denne CIM:

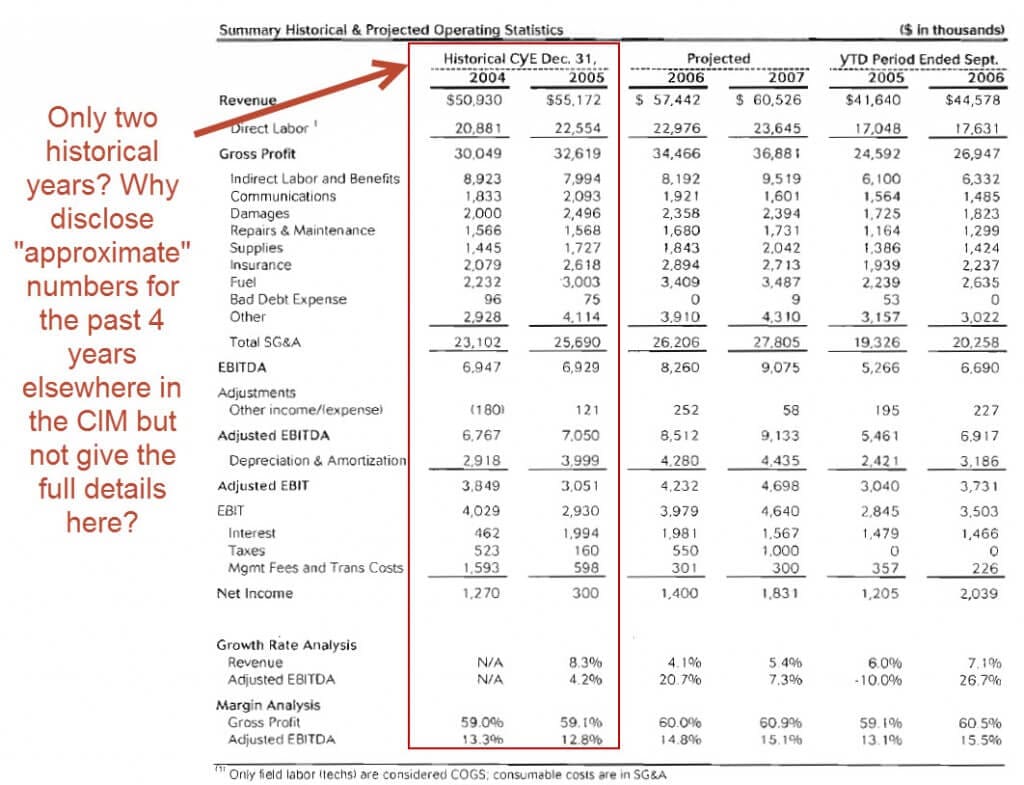

-

- Kun to års historiske opgørelser – Normalt vil man gerne se mindst 3-5 års resultater, så måske viste bankfolkene kun to år, fordi vækstraterne eller marginalerne var lavere tidligere, eller fordi der var tale om opkøb eller frasalg.

- Tilbagevendende indtægter/kontraktspin – Bankfolkene peger gentagne gange på de høje fornyelsesrater, men hvis man ser på detaljerne, vil man se, at en god procentdel af disse kontrakter blev vundet via “konkurrencebaserede udbudsprocesser”, dvs. indtægterne var på ingen måde låst fast. De spinner også de tabte kunder på en positiv måde ved at hævde, at mange af disse tabte konti var urentable.

- Fladt EBITDA og justeret EBITDA-spin – EBITDA forblev det samme på 6,9 mio. dollars i de sidste to historiske år, men bankfolkene spinner dette ved at sige, at det forblev “stabilt” på trods af betydeligt højere brændstofomkostninger … og dækker over det faktum, at indtægterne steg med 8 %. Tal som “Justeret EBITDA” egner sig også til spin, da justeringerne er diskretionære og vælges for at få et selskab til at se bedre ud.

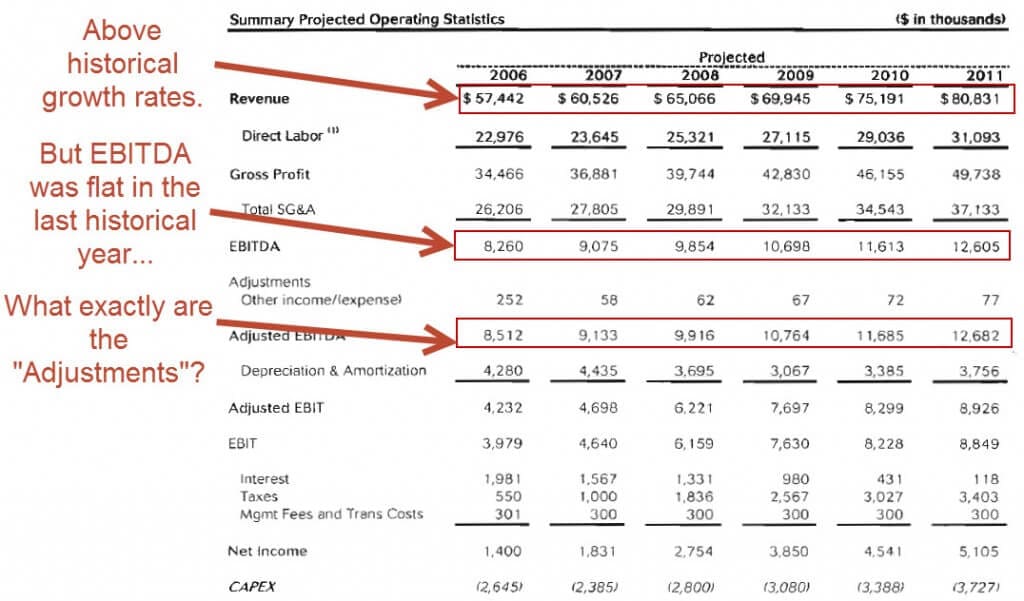

- Meget optimistiske fremskrevne regnskaber – De forventer, at omsætningen vil vokse med 7,5 % hvert år, og at EBITDA vil stige fra 8 $.3 mio. dollars til 12,6 mio. dollars i løbet af de næste fem år – på trods af ingen EBITDA-vækst i det sidste historiske år.

Som bankmand er det din opgave at skabe dette spin og portrættere virksomheden positivt uden at gå over gevind.

Gør noget af dette en forskel?

Ja og nej.

Køberne vil altid foretage deres due diligence og bekræfte eller afkræfte alt i CIM’en, før de erhverver virksomheden.

Men den måde, som bankfolk positionerer virksomheden på, gør en forskel i forhold til, hvilke købere der er interesserede, og hvor langt de kommer i processen.

Som ved M&A-transaktioner har bankfolk tendens til at tilføre mere værdi i usædvanlige situationer – frasalg, nødlidende/omvendte transaktioner, salg af private familieejede virksomheder og så videre.

Eksempel: I en salgstransaktion er det datterselskab, der sælges, altid i et vist omfang afhængigt af moderselskabet.

Men i CIM skal bankfolk være forsigtige med, hvordan de beskriver datterselskabet.

Hvis de siger: “Det kan sagtens stå alene, intet problem!”, vil flere private equity-købere måske vise interesse for transaktionen og afgive bud.

Men hvis PE-selskaberne finder ud af, at bankfolkene overdrev, vil de måske meget hurtigt falde ud af processen.

Men hvis bankfolkene på den anden side siger, at det vil kræve betydelige ressourcer at gøre datterselskabet til en selvstændig virksomhed, vil handlen måske aldrig blive gennemført på grund af manglende interesse fra potentielle købere.

Så det er en omhyggelig balancegang mellem at hypes op for virksomheden og indrømme dens mangler.

Hvordan læser og fortolker man et memorandum om fortrolige oplysninger i private equity- og andre buy-side-roller?

Du vil modtage MASSER af CIM’er i de fleste private equity-roller, især i mellemmarkeds- og mindre fonde.

Så du har brug for en måde at skimme dem på og træffe en beslutning på 10-15 minutter om, hvorvidt du skal afvise virksomheden på forhånd eller fortsætte med at læse.

Jeg vil anbefale disse trin:

- Læs de første par sider af Executive Summary for at lære, hvad virksomheden laver, hvor stor den er med hensyn til salg, EBITDA, cash flow osv, og forstå dens branche. Du kan måske afvise virksomheden med det samme, hvis den ikke opfylder dine investeringskriterier.

- Så kan du springe til de finansielle oplysninger til sidst. Se på virksomhedens omsætningsvækst, EBITDA-marginaler, CapEx- og arbejdskapitalbehov, og hvor tæt FCF følger EBITDA. De finansielle fremskrivninger har en tendens til at være meget optimistiske, så hvis regnestykket ikke fungerer med disse tal, er der stor sandsynlighed for, at det aldrig vil fungere i virkeligheden.

- Hvis regnestykket for aftalen virker plausibelt, spring da over til afsnittet om markeds-/brancheoversigt og se på vækstraterne i branchen, virksomhedens konkurrenter, og hvad denne virksomheds USP (unique selling proposition) Hvorfor vælger kunderne denne virksomhed frem for konkurrenterne? Konkurrerer virksomheden på service, funktioner, specialiseringer, pris eller noget andet?

- Hvis alt hidtil har været korrekt, kan du begynde at læse om ledelsen, kundegrundlaget, leverandørerne og de faktiske produkter og tjenester. Hvis du når frem til dette trin, kan du bruge alt fra en time til flere timer på at læse disse afsnit af CIM.

Anvendelse af analysen i det virkelige liv

Her er du kan anvende disse trin på dette notat til en hurtig analyse af CUS:

Første par sider: Det er et forsyningsselskab med omkring 57 millioner dollars i omsætning og 9 millioner dollars i EBITDA; den udbudte pris er sandsynligvis mellem 75 og 100 millioner dollars med disse statistikker, selv om du skal se på en analyse af sammenlignelige selskaber for at være sikker.

Der har været en solid vækst i omsætning og EBITDA historisk set, men selskabet blev dannet via en kombination af mindre selskaber, så det er svært at adskille organisk vs. uorganisk vækst.

På dette tidspunkt kan du måske afvise virksomheden på baggrund af din virksomheds investeringskriterier: Hvis du f.eks. kun ser på virksomheder med en omsætning på mindst 100 mio. dollars, eller hvis du ikke investerer i servicesektoren, eller hvis du ikke investerer i “roll-ups”, ville du holde op med at læse CIM’en.

Der er ikke rigtig nogen røde flag endnu, men det ser ud til, at kunderne er prisfølsomme (“…prisen er generelt en af de vigtigste faktorer for kunden”), hvilket har en tendens til at være et negativt tegn.

Finansielt til sidst: Du kan springe til side 58 nu, for hvis regnestykket for handlen ikke fungerer med ledelsens meget optimistiske tal, vil det helt sikkert ikke fungere med realistiske tal.

Lad os sige, at din fond sigter mod en 5-årig IRR på 20 % og forventer at bruge et gearingsforhold på 5x for handler i denne størrelsesorden.

Selskabet er allerede gearet med ~2x gæld / EBITDA, så du kan kun tilføje 3x gæld / EBITDA.

Hvis du laver den grove beregning for dette scenario og antager en købspris på 75 mio. dollars:

En virksomhedsværdi på 75 mio. dollars ved køb repræsenterer en ~9x EV / EBITDA-multipel, med 3x af yderligere gæld og 2x for eksisterende gæld, hvilket indebærer et egenkapitalbidrag på 4x EBITDA (~33 mio. dollars).

Hvis du videresælger virksomheden om fem år til den samme 9x EBITDA-multipel, er det en virksomhedsværdi på ~ 113 mio. dollar (9x * 12,6 mio. dollar) … men hvor meget gæld skal tilbagebetales på det tidspunkt?

For at svare på det har vi brug for virksomhedens fremskrivninger for Free Cash Flow … som ikke er vist nogen steder.

Hvorimod vi kan estimere dens Free Cash Flow med nettoindtægt + D&A – CapEx og derefter antage, at arbejdskapitalbehovet er lavt (dvs, at ændringen i arbejdskapital som en procentdel af ændringen i omsætningen er relativt lav).

Hvis du gør det, får du tal på 3,9, 3,6, 3,8, 4,5 og 5,1 millioner dollars fra 2007 til 2011, hvilket giver 21 millioner dollars i kumulativ FCF.

Men husk, at renteudgifterne vil være betydeligt højere med 5x gearing i stedet for 2x gearing, så vi bør sandsynligvis reducere summen af de kumulative FCF’er til 10-15 millioner dollars for at tage højde for dette.

I første omgang vil virksomheden have omkring 42 millioner dollars i gæld.

I år 5 vil den have tilbagebetalt 10-15 millioner dollars af denne gæld med sin kumulative FCF-generering. Vi deler forskellen og kalder det 12,5 millioner dollars.

Med en 9x EV/EBITDA-exitmultiplikator får PE-firmaet et provenu på 113 millioner dollars – (42 millioner dollars – 12,5 millioner dollars), eller ~84 millioner dollars, ved exit, hvilket svarer til en 5-årig IRR på 20 % og en 2,5x cash-on-cash-multipel.

Jeg ville afvise virksomheden på dette tidspunkt.

Hvorfor?

- Selv med optimistiske antagelser – den samme EBITDA-exitmultiplikator og en vækst i omsætning og EBITDA over de historiske tal – ser IRR’en ud til at være omkring 20 %, hvilket kun lige akkurat ligger inden for dit firmas ønskede interval. Og med en lavere exit-multipel eller en mere moderat vækst falder IRR’en til under 20 %.

- EBITDA-væksten ser fin ud, men FCF-genereringen er svag på grund af selskabets relativt høje CapEx, hvilket begrænser gældsafdragskapaciteten.

- Det ser ud til, at selskabet ikke har meget prismæssig magt, da en hel del kontrakter blev fornyet via en “konkurrencepræget tilbudscyklusproces”. Lav prismagt betyder, at det vil være sværere at opretholde eller forbedre marginalerne.

På den anden side kan du se på dette dokument og fortolke det helt anderledes.

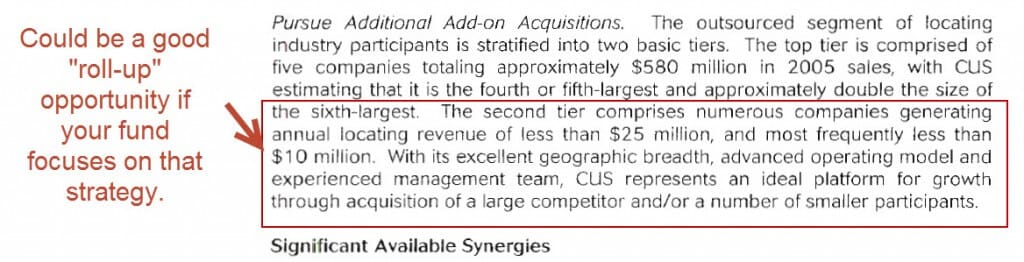

Tallene virker ikke spektakulære for en enkeltstående investering, men dette selskab kunne udgøre en fremragende “roll-up”-mulighed, fordi der er tonsvis af mindre selskaber, der tilbyder lignende forsyningstjenester i forskellige regioner (se “Pursue Additional Add-on Acquisitions” på side 14).

Så hvis din virksomhed fokuserer på roll-ups, ville denne handel måske se mere overbevisende ud.

Og så ville du læse resten af memorandummet med fortrolige oplysninger, herunder afsnittene om branchen, konkurrenterne, ledelsesteamet og meget mere.

Du ville også lave en masse research om, hvor mange mindre konkurrenter der kunne overtages, og hvor meget det ville koste at gøre det.

Hvad nu?

Disse eksempler skulle give dig en fornemmelse af, hvad du kan forvente, når du skriver et memorandum om fortrolige oplysninger i investeringsbankvirksomhed, eller når du læser og fortolker CIM’er i private equity.

Jeg vil ikke sige: “Skriv nu et 100-siders CIM til øvelse!”, for jeg tror ikke, at en sådan øvelse er nyttig – i hvert fald ikke, medmindre du vil øve dig i at bruge Ctrl + C og Ctrl + V-kommandoerne.

Så her er hvad jeg vil anbefale i stedet:

- Pluk en eksempel-CIM fra listen ovenfor, eller google dig frem til en CIM for en anden virksomhed.

- Se derefter på afsnittene Executive Summary og Financial Performance og find de 5-10 nøgleområder, hvor bankfolkene har “pyntet virksomheden” og spundet den i et positivt lys.

- Til sidst skal du lade som om, du er i et private equity-selskab, og følge den beslutningsproces, jeg skitserede ovenfor. Brug 20 minutter på at scanne dokumentet og enten afvise virksomheden eller fortsætte med at læse CIM.

Bonuspoint, hvis du kan lokalisere slåfejl, grammatiske fejl eller andre detaljeringsfejl i det memo, du vælger.

Nogle spørgsmål?