« Malheureusement, les bulles ne sont reconnues avec 100 % de certitude qu’avec un recul de 20/20 », déclare l’homme qui a prédit avec précision le krach immobilier de 2008 et le début du ralentissement immobilier actuel.

James Stark, qui gère bien plus d’un milliard de dollars, pense que nous sommes au bord d’un autre ralentissement immobilier. Cette opinion va à l’encontre de nombreux autres investisseurs qui pensent que le « mauvais sang » a été évacué du marché immobilier depuis le dernier krach.

Alors que va-t-il se passer ? Allons-nous avoir un autre effondrement de l’immobilier ?

La vérité est que personne ne le sait avec certitude. Il est impossible de prédire l’avenir avec une certitude exacte. Cependant, nous pouvons jeter un coup d’œil à une variété d’indicateurs, ainsi qu’aux opinions de certains des meilleurs investisseurs du monde.

Même si nous ne pouvons pas prédire l’avenir avec exactitude, nous pouvons dresser un tableau qui nous donnera des indices sur la direction que prend le marché immobilier.

Indice n°1 – Le plus long marché haussier de l’histoire financière moderne.

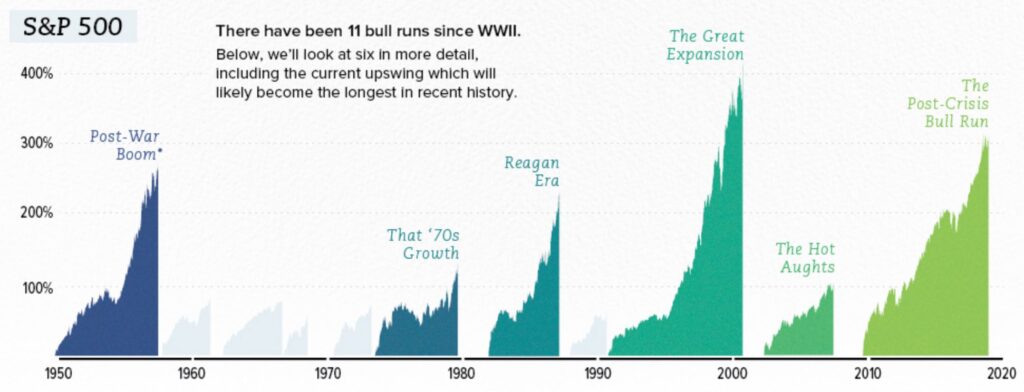

Le consensus général est que la période allant du 9 mars 2009 au 22 août 2018, soit 3 453 jours, est le plus long marché haussier depuis la Seconde Guerre mondiale.

Certains aiment contester les dates, en disant que ce n’est pas le plus long marché haussier de l’histoire. Mais, quel que soit le record officiel, personne ne peut contester que les marchés se sont très bien comportés au cours de la dernière décennie.

Les raisons du succès du marché sont nombreuses. Nous pouvons citer la solidité du secteur technologique, les faibles taux d’intérêt et la paix mondiale en général. Nous pouvons également supposer que les creux de 2008 devraient correspondre à des sommets égaux et inverses que nous avons vus en 2018.

Cependant, comme tout dans la vie, les marchés sont cycliques. Et si nous sommes quelque part près du tout sommet d’un marché haussier, alors il n’est pas difficile de voir qu’il peut être temps pour les marchés de corriger, ce qui va inévitablement tirer l’immobilier vers le bas à côté.

Clue #2 – Les taux d’intérêt bas ne sont plus.

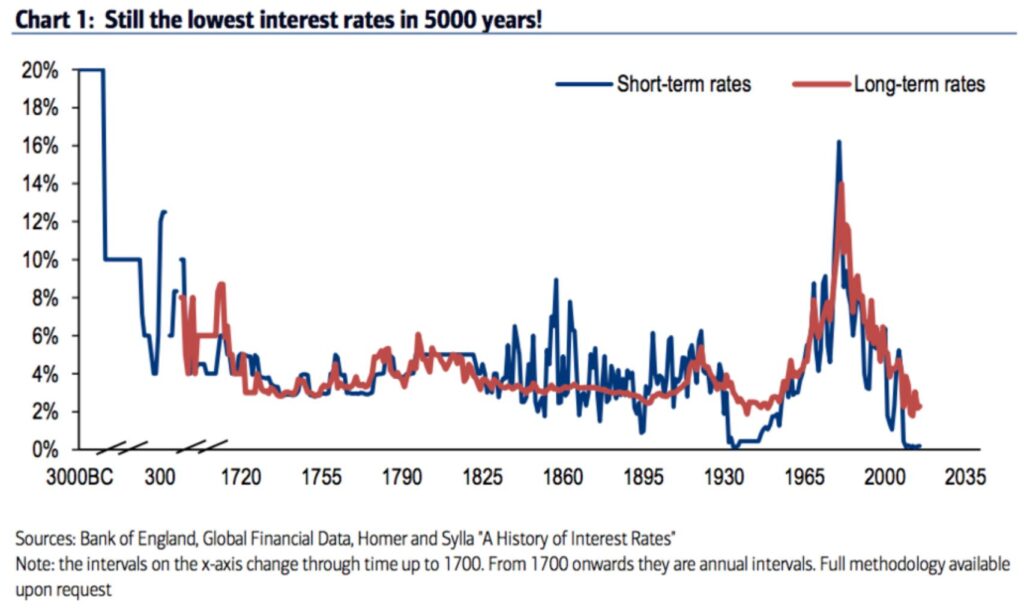

Croyez-le ou non, nous avons en fait d’assez bons enregistrements des taux d’intérêt historiques mondiaux. En fait, nous savons que les taux d’intérêt que nous avons connus au cours de la dernière décennie sont parmi les plus bas depuis 5 000 ans.

Cela semble incroyable. Comment avons-nous pu avoir les taux d’intérêt les plus bas de l’histoire ? Eh bien, ne discutons pas des faits, mais regardons plutôt les résultats.

Que s’est-il passé depuis que les taux ont été (artificiellement) supprimés ? Le marché boursier, l’immobilier, le capital-investissement et presque toutes les classes d’actifs auxquelles vous pouvez penser ont pris de la valeur. C’est parce que l’argent a été bon marché à emprunter, ce qui a à son tour augmenté la valeur monétaire de tout actif qui peut être acheté avec de l’argent emprunté.

Maintenant, que va-t-il se passer lorsque le coût d’emprunt de l’argent va augmenter ? L’hypothèse est que les prix des actifs vont baisser. C’est de la simple économie de l’offre et de la demande. Quand il y a plus d’offre d’argent, les vendeurs peuvent demander un prix plus élevé.

Aucun endroit de l’économie n’est plus important pour le commun des mortels que les taux d’intérêt dans l’immobilier. C’est parce que le coût de l’emprunt pour les acheteurs de maisons est directement corrélé au prix de la maison qu’ils peuvent se permettre.

L’un des résultats (malheureux) du rêve américain n’est PAS le prix total d’une maison que vous pouvez vous permettre. C’est le paiement MENSUEL que vous pouvez vous permettre !

Clue #3 – L’immobilier est cher.

Bien sûr, il s’agit d’une déclaration générale extrêmement subjective et inexacte. Dire simplement » l’immobilier est cher « , c’est comme dire » l’eau coûte cher « .

Il y a tellement de détails qui entrent dans l’évaluation de l’immobilier. Le coût du financement, le type de bien immobilier, le zonage, l’âge du bâtiment et de nombreuses autres qualités peuvent faire monter ou descendre le prix d’une propriété.

Cependant, il y a un détail qui est de loin le plus important : l’emplacement. Dans quel pays, quelle ville, quel quartier, quelle rue se trouve la propriété ? L’emplacement est le facteur déterminant numéro un du prix de l’immobilier.

Et si vous vivez dans une ville comme San Francisco, Toronto, Hong Kong ou Londres, alors je suis sûr que vous avez remarqué combien il en coûte pour maintenir votre style de vie. Ce n’est pas bon marché.

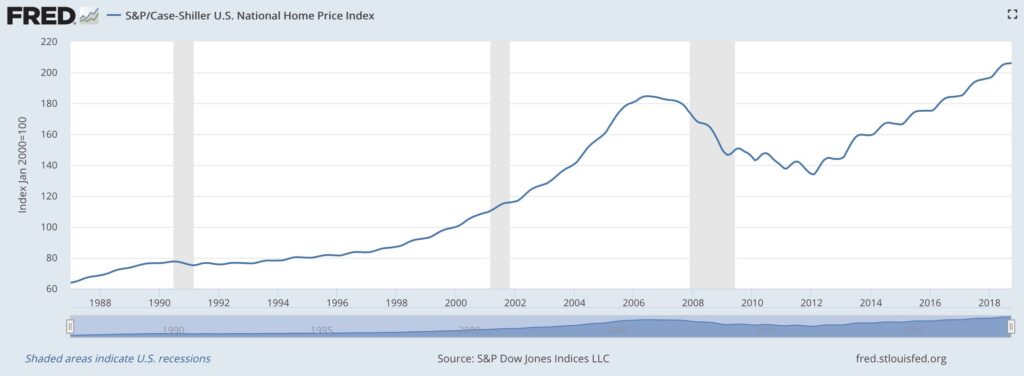

Si nous regardons les données économiques de la Réserve fédérale, nous pouvons utiliser des points de données cohérents pour déterminer si l’immobilier est vraiment cher par rapport à d’autres moments de l’histoire.

Sur la base de l’indice national des prix des logements américains, l’immobilier est actuellement plus cher que le pic de notre dernière crise du logement.

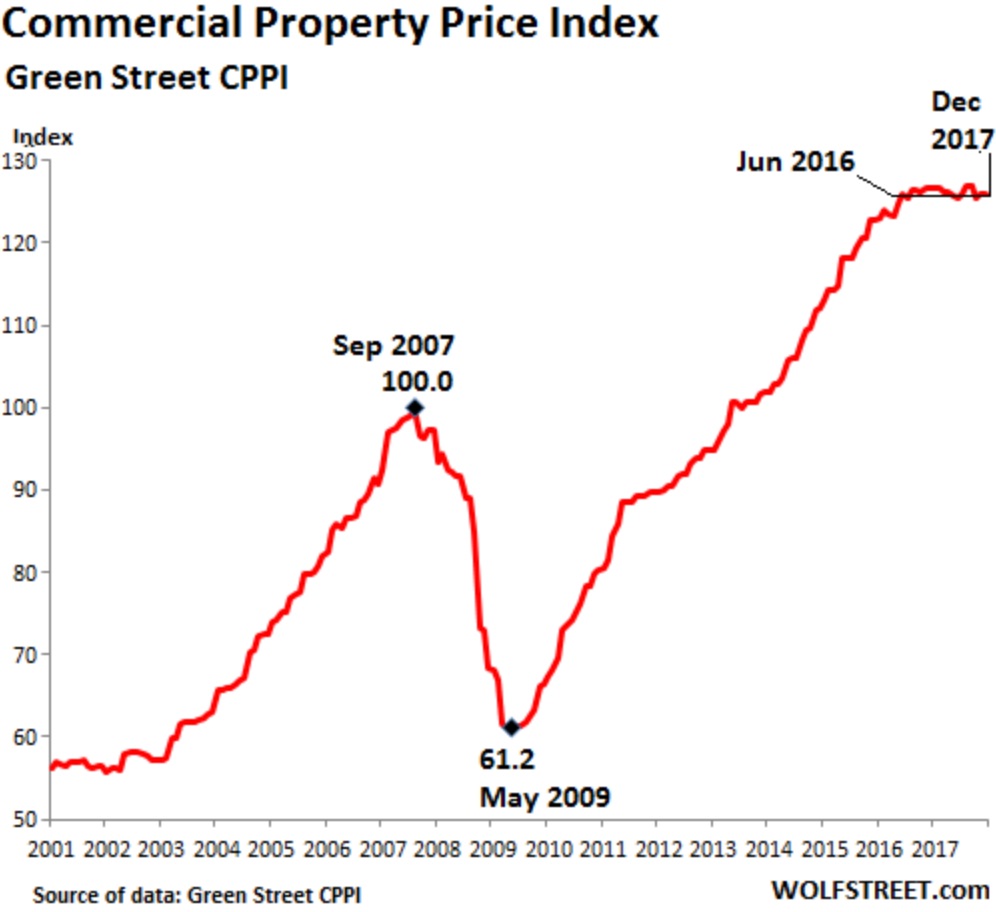

Et regardez l’immobilier commercial.

Si nous utilisons la pensée cyclique pour notre économie, alors je suis sûr que vous pouvez voir exactement où se dirigent les prix de l’immobilier.

Sommes-nous en train de nous diriger vers un énorme crash immobilier qui sera plus important que la crise immobilière américaine de 2008 ?

Probablement pas. Il y avait tellement d’autres composantes (normes de prêts bancaires frauduleuses, prêts hypothécaires à taux ajustables, etc.) qui ont conduit au krach de 2008.

Cependant, cela ne signifie pas que nous ne verrons pas une baisse des prix de l’immobilier. En regardant les trois indices que j’ai énumérés ci-dessus, il est très difficile d’avancer un argument qui suggérerait que les prix de l’immobilier vont augmenter de manière significative dans un avenir proche.

Acheteur, méfiez-vous.