“Sfortunatamente, le bolle si riconoscono con il 100% di certezza solo con il senno di poi,” dice l’uomo che ha predetto accuratamente il crollo immobiliare del 2008 e l’inizio dell’attuale rallentamento immobiliare.

James Stark, che gestisce ben oltre 1 miliardo di dollari, pensa che siamo sull’orlo di un altro calo immobiliare. Questa opinione va contro molti altri investitori che pensano che il ‘sangue cattivo’ è stato lavato via dal mercato immobiliare dopo l’ultimo crollo.

Quindi cosa succederà? Avremo un altro crollo immobiliare?

La verità è che nessuno lo sa con certezza. È impossibile prevedere il futuro con certezza esatta. Tuttavia, possiamo dare un’occhiata a una varietà di indicatori, così come le opinioni di alcuni dei migliori investitori del mondo.

Anche se non possiamo prevedere esattamente il futuro, possiamo dipingere un quadro che ci darà degli indizi su dove è diretto il mercato immobiliare.

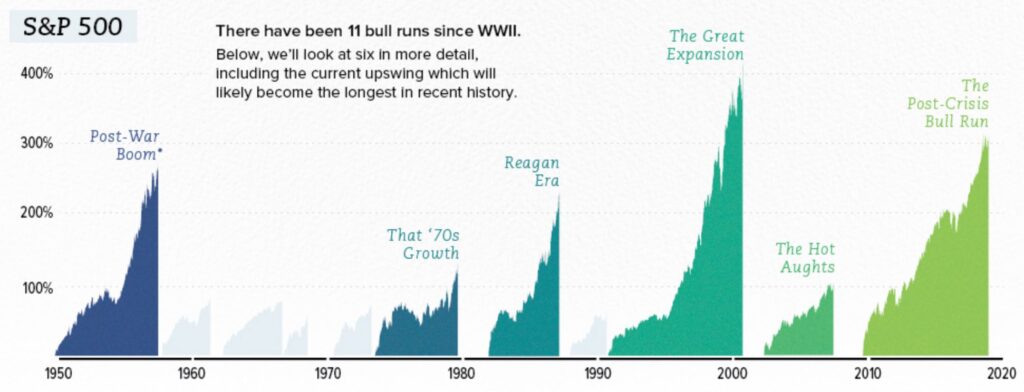

Clue #1 – Il più lungo mercato toro nella storia finanziaria moderna.

Il consenso generale è che il periodo di tempo dal 9 marzo 2009 al 22 agosto 2018, cioè 3.453 giorni, è il più lungo mercato toro dalla seconda guerra mondiale.

A qualcuno piace discutere le date, dicendo che questo non è il mercato toro più lungo della storia. Ma, indipendentemente da quello che è il record ufficiale, nessuno può non essere d’accordo che i mercati hanno fatto molto bene negli ultimi dieci anni.

Ci sono molte ragioni per il successo del mercato. Possiamo indicare il forte settore tecnologico, i bassi tassi d’interesse e la pace mondiale generale. Possiamo anche supporre che ai minimi del 2008 dovrebbero corrispondere dei massimi uguali e inversi che abbiamo visto nel 2018.

Tuttavia, proprio come tutto nella vita, i mercati sono ciclici. E se siamo da qualche parte vicino alla cima di un mercato toro, allora non è difficile vedere che potrebbe essere il momento per i mercati di correggere, che inevitabilmente tirerà giù l’immobiliare a fianco.

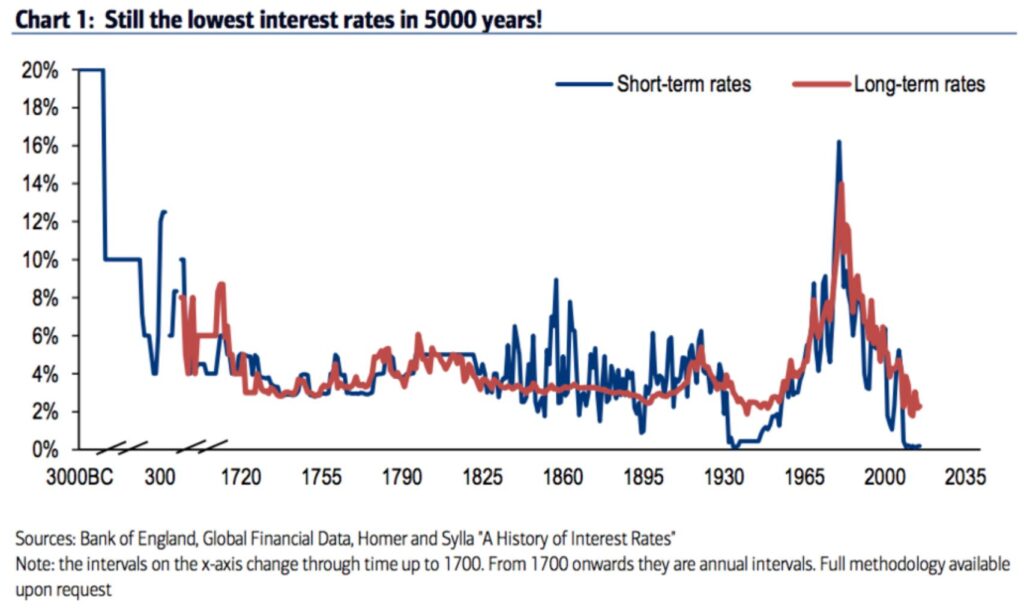

Chiave #2 – I tassi di interesse bassi non ci sono più.

Che ci crediate o no, abbiamo in realtà abbastanza buoni record di tassi di interesse storici in tutto il mondo. Infatti, sappiamo che i tassi di interesse che abbiamo visto nell’ultimo decennio sono tra i più bassi degli ultimi 5.000 anni.

Questo sembra incredibile. Come possiamo aver appena avuto i tassi di interesse più bassi nella storia registrata? Beh, non discutiamo i fatti, ma guardiamo i risultati.

Cosa è successo da quando i tassi sono stati (artificialmente) soppressi? Il mercato azionario, l’immobiliare, il private equity, e quasi ogni singola classe di attività a cui si può pensare è aumentata di valore. Questo perché il denaro è stato poco costoso da prendere in prestito, che a sua volta ha aumentato il valore monetario di qualsiasi bene che può essere acquistato con denaro preso in prestito.

Ora, cosa succederà quando il costo del denaro in prestito salirà? Il presupposto è che i prezzi dei beni scenderanno. Questa è semplice economia della domanda e dell’offerta. Quando c’è più offerta di denaro, i venditori possono chiedere un prezzo più alto.

Nessuna parte dell’economia è più importante per l’uomo medio dei tassi d’interesse che il settore immobiliare. Questo perché il costo del prestito di denaro per gli acquirenti di case è direttamente correlato al prezzo della casa che possono permettersi.

Uno dei risultati (sfortunati) del sogno americano NON è il prezzo totale di una casa che ti puoi permettere. E’ quale pagamento MENSILE ti puoi permettere!

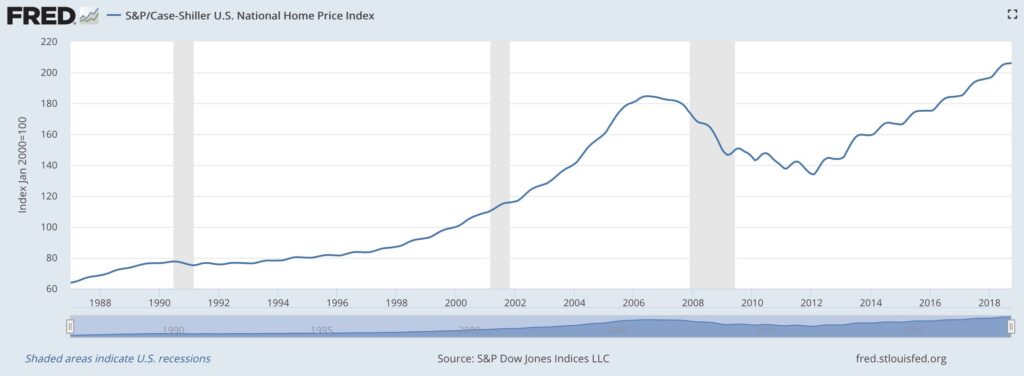

Chiave #3 – Gli immobili sono costosi.

Ovviamente questa è un’affermazione generale estremamente soggettiva e imprecisa. Dire semplicemente “gli immobili sono costosi” è come dire “l’acqua costa un sacco di soldi”

Ci sono così tanti dettagli che entrano nel prezzo degli immobili. Il costo del finanziamento, il tipo di immobile, la zonizzazione, l’età dell’edificio e numerose altre qualità possono spingere il prezzo di una proprietà su o giù.

Tuttavia, c’è un dettaglio che è di gran lunga il più importante: la posizione. In quale paese, città, quartiere e strada si trova la proprietà? La posizione è il fattore determinante numero uno per il prezzo degli immobili.

E se vivi in una città come San Francisco, Toronto, Hong Kong o Londra, allora sono sicuro che hai notato quanto costa mantenere il tuo stile di vita. Non è economico.

Se guardiamo i dati economici della Federal Reserve, possiamo usare punti di dati coerenti per determinare se gli immobili sono davvero costosi rispetto ad altri momenti della storia.

Sulla base dell’indice nazionale dei prezzi delle case negli Stati Uniti, gli immobili sono attualmente più cari rispetto al picco della nostra ultima crisi immobiliare.

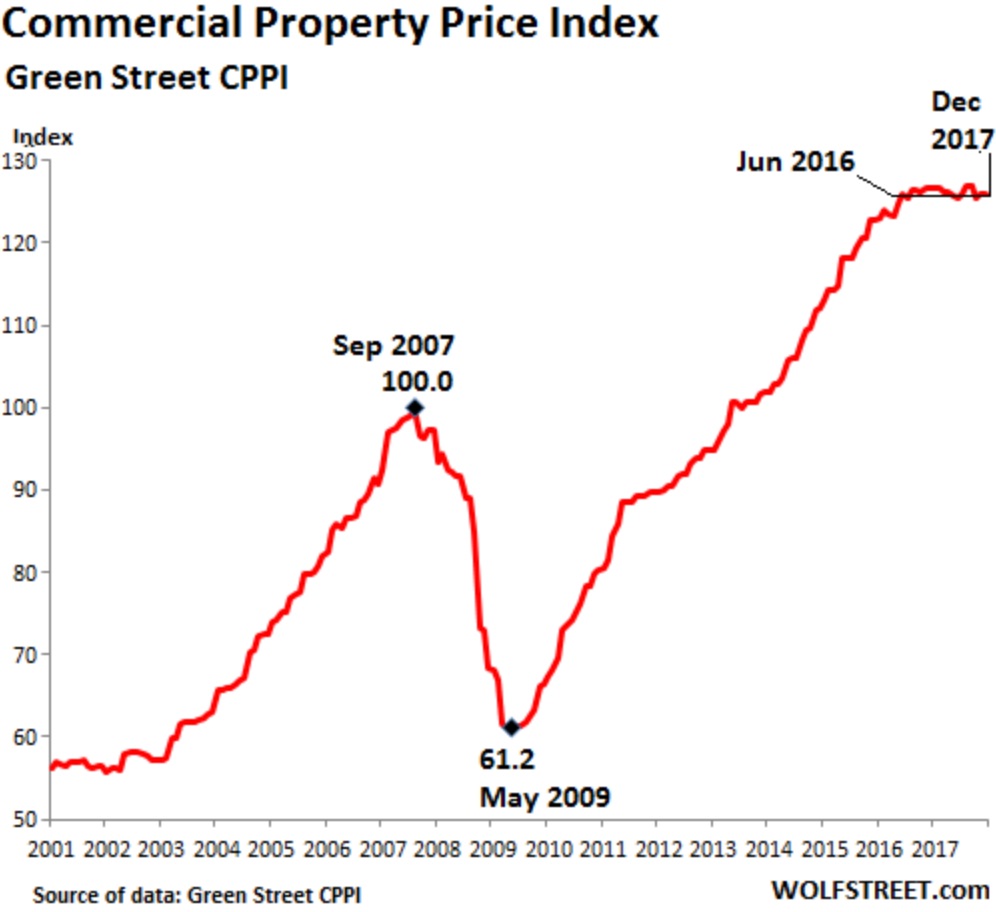

E date un’occhiata agli immobili commerciali.

Se usiamo il pensiero ciclico per la nostra economia, allora sono sicuro che potete vedere esattamente dove sono diretti i prezzi immobiliari.

Siamo diretti verso un enorme crollo immobiliare che sarà più grande della crisi immobiliare americana del 2008?

Probabilmente no. C’erano così tante altre componenti (standard di prestito bancario fraudolenti, mutui a tasso variabile, ecc.) che hanno portato al crollo del ’08.

Tuttavia, questo non significa che non vedremo un calo dei prezzi immobiliari. Guardando i tre indizi che ho elencato sopra, è molto difficile fare un argomento che suggerisca che i prezzi degli immobili aumenteranno significativamente nel prossimo futuro.

Acquirente, attenzione.